Aunque en su tiempo el Estado no intervenía manipulando masivamente los gastos y las tendencias de la demanda privada, la dinámica básica que pintó Marx en el siglo XIX sigue explicando los comportamientos básicos del mercado en el siglo XXI. La crisis financiera de EEUU y del resto del Primer Mundo acentuó la tendencia a la destrucción de puestos de trabajo, principal tendencia socialmente parasitaria del capitalismo. El generoso subsidio estatal para el capital financiero limitó la caída de la producción y de las ganancias en el mundo desarrollado. Sin embargo, los gobiernos asisten pasivamente a la corrida que están protagonizando las empresas para acelerar la reducción de su fuerza de trabajo con la excusa de la crisis financiera. El keynesianismo intervencionista del siglo XXI se remite a relanzar la rentabilidad empresaria abandonando definitivamente la meta del pleno empleo que se postulaba durante la época “dorada” de la recuperación europea en la segunda posguerra por temor a una movilización revolucionaria de masas.

Aunque en su tiempo el Estado no intervenía manipulando masivamente los gastos y las tendencias de la demanda privada, la dinámica básica que pintó Marx en el siglo XIX sigue explicando los comportamientos básicos del mercado en el siglo XXI. La crisis financiera de EEUU y del resto del Primer Mundo acentuó la tendencia a la destrucción de puestos de trabajo, principal tendencia socialmente parasitaria del capitalismo. El generoso subsidio estatal para el capital financiero limitó la caída de la producción y de las ganancias en el mundo desarrollado. Sin embargo, los gobiernos asisten pasivamente a la corrida que están protagonizando las empresas para acelerar la reducción de su fuerza de trabajo con la excusa de la crisis financiera. El keynesianismo intervencionista del siglo XXI se remite a relanzar la rentabilidad empresaria abandonando definitivamente la meta del pleno empleo que se postulaba durante la época “dorada” de la recuperación europea en la segunda posguerra por temor a una movilización revolucionaria de masas.

La reciente intervención del Estado en las economías desarrolladas no tuvo precedente. El costo del salvataje total mundial brindado al sistema financiero se estimaba a principios de setiembre en 10,8 billones de dólares (según la BBC sobre datos del FMI). Esta suma incluye subsidios y garantías otorgados por tesorerías y bancos centrales. A los países desarrollados correspondería el 85% de esa suma, principalmente en EE.UU. (un tercio del total mundial, equivalente al 25,8% del PBI de EEUU y a 10.000 dólares por habitante) y en el Reino Unido (un quinto del total, representando nada menos que 94,4% del PBI y 50.000 dólares por habitante). El 15% restante es la suma de los planes dispuestos en China y en el resto del extenso mundo subdesarrollado para frenar esta crisis. En particular, entre Bush y Obama destinaron en EE.UU. 1.4850.000 millones de dólares (1,485 billones) en subsidios para salvar a los bancos y a otras empresas y para compensar la escasez de crédito.

Tampoco tuvo precedente el contexto internacional de la respuesta estatal. Cuando el G20 se reunió en Londres en abril de 2009, los países integrantes se comprometieron a llevar a cabo una serie de iniciativas de gran alcance contra la recesión. Entre ellas, se incluyeron las siguientes: a) 1.100.000 millones de dólares (1,1 billones) serían aplicados a combatir la crisis en todos los países (aunque de estos fondos para “los otros” sólo se habría aplicado un tercio hasta setiembre último); b) 5.000.000 millones de dólares para estímulo de la actividad en cada país (utilizados todavía por la mitad). Además, como parte del mismo paquete, se acordó la ampliación del derecho a voto en el FMI, la regulación de los fondos de arbitraje entre activos, acabar con los paraísos fiscales, limitar los premios a ejecutivos bancarios para no alentar el aventurerismo en las finanzas y crear un Directorio para la Estabilidad Financiera en terreno regulatorio a nivel mundial.

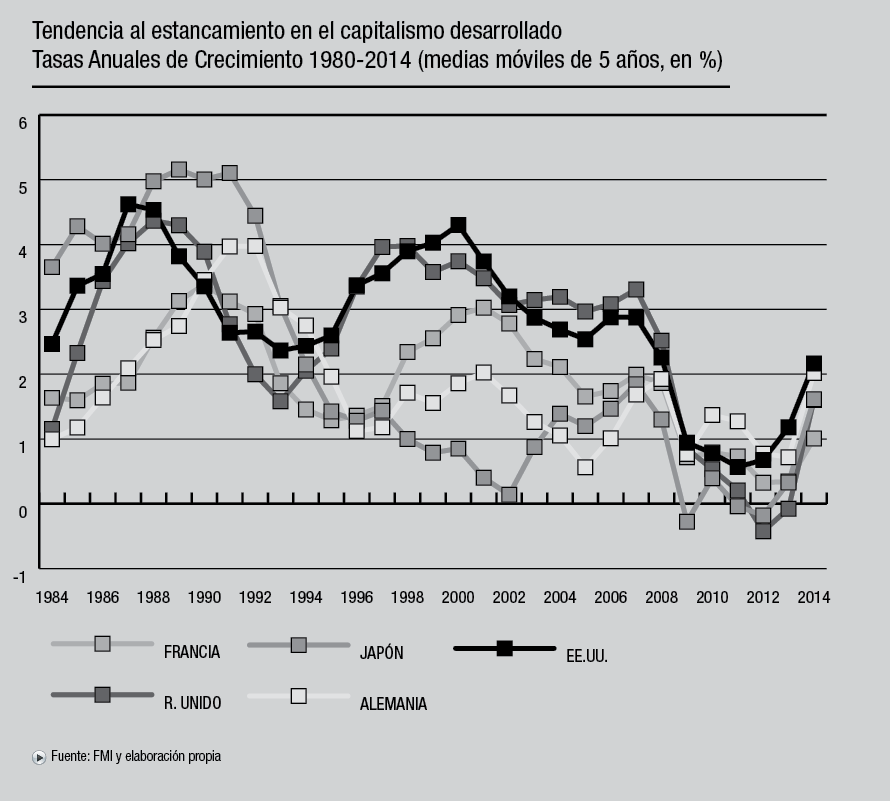

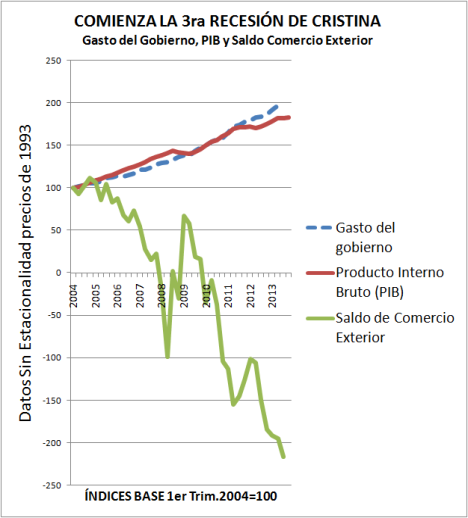

En ese contexto de masivo sostenimiento de los negocios por el Estado, el efecto de la crisis pudo ser relativamente acotado. El producto bruto interno (PBI) mostró una tendencia a caer que tuvo su peor momento a fines de 2008 y principios de 2009 y resultó para el promedio de los desarrollados en alrededor de 5% de caída de la actividad económica para el período más negativo (julio 2008 a junio 2009) con respecto a un año atrás (ver gráfico). En términos anuales, 2008 registró para el mundo desarrollado una suba del PBI de 0,6% mientras que se estima para 2009 una caída de 3,4%.

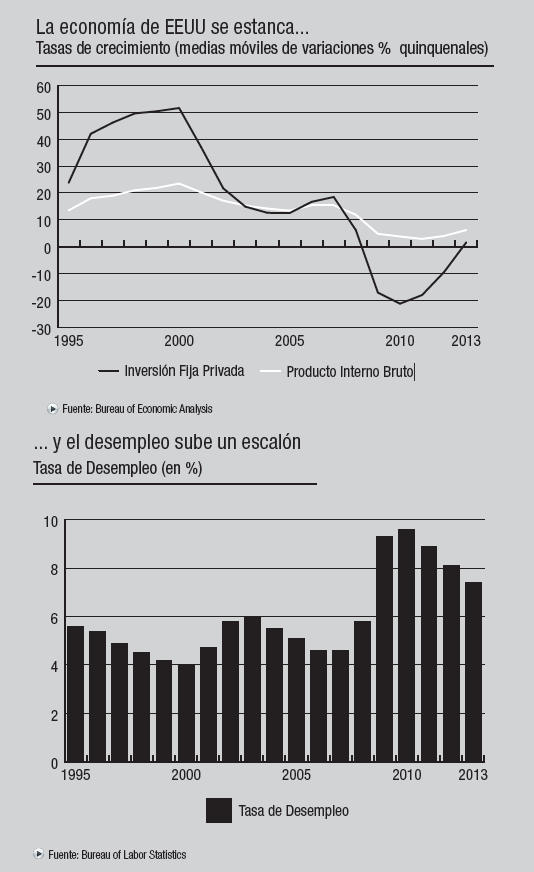

Muy lejos de esas cifras del nivel de actividad, la tasa de desempleo creció a más del doble en EE.UU., sumó una mitad más en Japón y el Reino Unido y más de un cuarto en los países de la zona del Euro (ver gráfico). Hacia el primer trimestre de 2009, Italia tenía 2 millones de desocupados; Polonia 1,4; Federación Rusa 6,8; España 4,1; Francia 2,5; Alemania 3,3; Reino Unido 2,2; Japón 3,5 y EE.UU. 13,5 millones (cifra ésta última que siguió creciendo con fuerza, al menos hasta setiembre)

El efecto de la crisis de crédito sobre la producción yankee fue menor que la sufrida en Europa (ver gráfico). Así, el estallido del desempleo con Obama se debe a la mayor facilidad para despedir que tiene ese país y a la falta de interés del nuevo gobierno para poner frenos legales a esta salvaje reacción empresaria.

La duplicación del desempleo y la baratura del despido en EE.UU. por contraste con la evolución hasta ahora en Europa y en Japón sugieren que la crisis del desempleo yankee podría estar adelantando una tendencia global en igual sentido conducente a la “reestructuración” del empleo para las demás economías desarrolladas. De consolidarse, este brusco ahorro de trabajo en la producción de EE.UU. beneficia la competitividad de su economía por el lado salarial a través de dos vías: por la reducción de la nómina de personal y por el efecto de contención sobre los reclamos salariales que supone un el avance arrasador de un gran ejército industrial de reserva. Siguiendo a Marx, la baratura del salario ocasionada en las crisis es necesaria para el relanzamiento posterior de la inversión, lo que va de la mano de la introducción de cambios técnicos que elevan la productividad del trabajo.

Tanto en la coyuntura actual como en su evolución de largo plazo (excepción hecha del rebote por la crisis de las hipotecas), existe una clara tendencia a la depreciación del dólar frente al Euro y al Yen. Eso sumado al arrollador avance de las mercancías chinas y a los factores antes mencionados de una mayor productividad física y baratura del trabajo yankee, podrían inducir el inicio de una etapa de crisis y ajustes de proporciones en las economías europea y japonesa que alentaría a reproducir ahí esa tendencia a una mayor “desregulación” y explotación del trabajo asalariado.

La crisis en Europa y Japón es altamente probable porque sus precios internos resultan cada vez menos competitivos convertidos a dólares para el mercado mundial. Crisis en Europa también por contar ya y estructuralmente con un elevado desempleo siempre cercano a los dos dígitos y por la todavía incierta viabilidad de las burguesías más pobres sometidas a la zona del Euro de 16 países como en la Unión Europa de 27 países. Y crisis en Japón también por la falta de dinamismo de su economía, que lo ubicó entre los desarrollados más golpeados por la crisis en su nivel de actividad.