El siguiente texto forma parte de la compilación editada por Diego Guerrero, Macroeconomía y crisis mundial, de reciente aparición (véase la reseña de Manuel Barragán en este mismo número de RyR). Encontramos que tiene una particular relevancia para este dossier. Primero, por su autor. Por su fama en el campo de la economía marxista y no marxista nos exime de toda presentación. Segundo, Shaikh procede a discutir cara a cara con los representantes de la economía burguesa dominante, algo no muy común entre los marxistas. Tercero, Shaikh viene a debatir un tema de gran actualidad, la relación inflación y desempleo, ofreciendo una explicación alternativa en un momento de aparente fortaleza, pero de profunda debilidad real, de la teoría burguesa. [Se publica con autorización del editor]

Por Anwar Shaikh (docente de la New School for Social Research, Nueva York, EEUU)

Introducción.

Durante la mayor parte del período de posguerra, los problemas de inflación y desempleo han ocupado un lugar central en el debate económico y político. Y ha sido en este contexto en el que ocurrió que la economía neoliberal ha dado en convertirse en dominante, tanto en la teoría como en la política macroeconómicas.

El capitalismo ha experimentado una crisis económica mundial por más de dos décadas. Su respuesta consistió en una serie de ataques contra el trabajo y las instituciones que lo apoyan, un amplio movimiento de quiebras y suspensiones de pagos, una vertiginosa espiral de concentración y centralización, y una urgente compulsión a encontrar nuevos mercados y nuevas fuentes de recursos para el imparable poder de los capitales mundiales dominantes (Shaikh: 1987). La política económica neoliberal surgió de la necesidad de apoyar y coordinar estas respuestas típicas de la clase capitalista.

Pero la teoría económica neoliberal ocupó un lugar central debido a que la teoría keynesiana fue incapaz de proporcionar una explicación adecuada de la «estanflación» subsiguiente a la crisis económica. Esto resulta bastante irónico, ya que la propia teoría económica keynesiana llegó a dominar treinta años antes debido a que la teoría económica neoclásica, que sirve de soporte a la economía neoliberal, era a su vez incapaz de explicar el enorme y duradero desempleo de la última Gran Depresión.

La macroeconomía heterodoxa moderna se encuentra atrapada en este conflicto, ya que en la década de los setenta la mayor parte de ella había quedado subsumida en buscar respuestas a problemas keynesianos. Así, tanto la economía radical como la postkeynesiana parten normalmente de alguna versión de la teoría de la demanda efectiva de Keynes o Kalecki: un sistema de equilibrio estático en el que la práctica de fijación de precios mediante un margen de beneficio permite aislar los precios de la demanda, desplazando así el proceso de ajuste hacia el terreno de la producción y el empleo, por lo menos hasta llegar a las proximidades del pleno empleo. En este marco, el obstáculo al pleno empleo con estabilidad de precios es normalmente de tipo político, no económico, arraigado en la mezcla de intereses en conflicto originado por el tira y afloje tripartito entre el capital, el trabajo y el estado-nación. La rama kaleckiana de esta tradición tan sólo difiere en su énfasis algo mayor sobre el poder de monopolio y los potenciales problemas asociados al «pleno empleo» (Kalecki: 1968).

La teoría económica neoclásica no tiene problemas de este tipo, ya que supone que el sistema capitalista proporciona pleno empleo de forma automática y eficiente. En su forma básica, la inflación se origina en que un aumento de la oferta monetaria estimula la demanda agregada en presencia de una oferta agregada limitada por el pleno empleo. Versiones más recientes, que incorporan conceptos tales como la tasa natural de desempleo, son meros refinamientos del argumento básico. También aquí, al igual que en la teoría keynesiano-kaleckiana, se espera que la inflación suba al acercarse la economía al pleno empleo.

En contraste con estas conocidas perspectivas, me gustaría presentar una explicación clásica de la inflación y de su relación, o ausencia de relación, con el desempleo. En términos generales, un marco clásico considera que el crecimiento económico es el estado normal de la economía capitalista, impulsado por los continuos intentos de cada capital individual de (auto-) expandirse permanentemente. Puesto que cada capital actúa de forma individual, sin preocuparse directamente por el lugar que ocupa en la división global del trabajo de la sociedad, la interacción de esas unidades individuales produce un proceso intrínsecamente turbulento: la división del trabajo imaginada por las expectativas de los capitales individuales se enfrenta de forma continua a la división real del trabajo que crean sus propias acciones mutuas, y las discrepancias entre ambas reaccionan a su vez tanto sobre las expectativas como sobre las acciones, creando otra ola de nuevas discrepancias, etc. Este proceso inherentemente turbulento es precisamente lo que la economía neoclásica trata de captar mediante su recurso a la competencia perfecta y el equilibrio general. Pero de hecho, lo que hay es siempre desequili-brio, y es precisamente mediante la compensación de fases de exceso con otras de insuficiencia como se realizan de facto las tendencias intrínsecas. Desde este punto de vista, las condiciones de equilibrio de diversos tipos (oferta y demanda, producción y capacidad, crecimiento sectorial, etc.) representan las fuerzas internas que imponen un orden oculto bajo el aparente desorden: se trata del orden-en-y-a-través-del-desorden, un viejo concepto de Marx que ha quedado finalmente legitimado gracias a la dinámica no lineal.

En mi propio trabajo, he intentado mostrar que este enfoque puede formalizarse lo suficiente como para presentar un sistema de desequilibrio dinámico integrado capaz de analizar endógenamente el crecimiento, el dinero y los ciclos (Shaikh: 1989; Shaikh: 1991; Shaikh: 1992). Partiendo del trabajo clásico de Goodwin (Goodwin: 1967), su sistema puede extenderse hasta incorporar una teoría endógena del desempleo duradero derivada de la propia competencia. Esto es lo que Marx llama el ejército de reserva industrial, y que bien podríamos llamar hoy la «tasa de desempleo intrínseca», para distinguirla de la perniciosa idea neoliberal de una «tasa de desempleo natural». El primer concepto se basa en la noción de que el sistema funciona perfectamente bien cuando crea y mantiene una reserva de desempleados involuntarios a disposición del capital; la última afirma que son las imperfecciones del sistema las que originan el aumento del desempleo voluntario, es decir, la abstención de trabajar (Friedman 1968).

En el presente artículo, me gustaría enfrentarme a la otra gran cuestión: la de la inflación y sus lazos, si existen, con el desempleo. En la próxima sección, seguiré el tratamiento de esos temas en las teorías ortodoxas, tal como aparecieron en respuesta a los retos planteados por los acontecimientos históricos mismos. Seguidamente, resumiré un enfoque alternativo de la cuestión de la inflación, y lo ilustraré con datos de la media de los principales países de la OCDE, y en particular de los Estados Unidos.

Desempleo e inflación en la teoría y en la historia.

La macroeconomía moderna tiene su origen en la confusión generada por la Gran Depresión de los ‘30. Mientras que la teoría económica dominante seguía insistiendo en que el capitalismo era intrínsecamente eficiente, autorregulado y automáticamente capaz de ofrecer empleo a todo el que lo deseara, la realidad económica ofrecía un aspecto completamente diferente. Numerosas bancarrotas, desempleo masivo, miseria social generalizada: éstos eran los hechos sociales e históricos del momento. En ese contexto, la Teoría General de Keynes (Keynes, 1936) supuso un paso adelante en el intento de explicar el desempleo duradero, así como de encontrar un remedio para el mismo. El conocido modelo de renta-gasto derivado de este enfoque, llegó a dominar tanto la teoría como la política macroeconómicas durante un tercio de siglo en la mayoría de los países capitalistas desarrollados del mundo. Era sistemático, cuantificable y flexible en su aplicación, y fácilmente adaptable a la política fiscal. El modelo se pone en marcha a partir de los componentes exógenos de la demanda agregada, bajo el supuesto de que existen recursos desempleados, en especial trabajo. Un aumento en un componente exógeno de la demanda estimula la producción y el empleo, las crecientes rentas resultantes a su vez favorecen el consumo y, por consiguiente, adicionales incrementos en la demanda agregada (aunque en menor medida que en la ronda anterior), y así sucesivamente, hasta que el impulso original ha producido finalmente un efecto multiplicador sobre la producción y el empleo.

En este marco, la política fiscal parecía ser un poderoso instrumento para regular el nivel de empleo, ya que se suponía que el déficit público originaría un incremento multiplicado en la producción y el empleo. Los keynesianos tendían a pensar que el desempleo era una característica típica de una economía capitalista desregulada, y que con un uso juicioso de la los déficits fiscales, el gobierno podría hacer subir el nivel de empleo y conseguir algo muy parecido al pleno empleo. Esto se convirtió en un premisa fundamental de la política social de la posguerra (Artis: 1992, p. 139).

Posteriores modificaciones debilitaron un tanto el análisis de la capacidad de los déficits presupuestarios, pero no revirtieron el empuje básico del argumento. Se reconocía que un déficit público podría elevar los tipos de interés, y en la medida en que ello inhibiera la demanda de inversión, podría anular una parte del impacto expansivo original del déficit. También se añadió la idea de que una reducción del desempleo debida a la expansión de la demanda agregada podría llevar a salarios monetarios más elevados e inducir, por esta vía, inflación. La noción del dilema entre salarios monetarios y desempleo, implícito en la curva de Phillips (Phillips: 1958), rápidamente trastocada en un dilema entre inflación y desempleo, se convirtió en parte imprescindible del arsenal. Fleming (Fleming: 1962) y Mundell (Mundell: 1963) extendieron el análisis hacia la relación entre producción y empleo, por una parte, y la balanza comercial («balanza exterior»). La complejidad resultante del modelo, con sus múltiples posibles «objetivos» (niveles deseados de empleo, de inflación, de tipos de interés, de balanzas comerciales y externas, etc.), llevaba a la conclusión de que la política económica era tarea de iniciados. Pero estaba claro que esas complicaciones eran tan sólo extensiones de la teoría básica, no un reto que se alzara contra ella.

Un punto central en todos estos desarrollos era la noción de que la inflación sólo surgiría cuando la economía estuviera cerca del pleno empleo. Sin embargo, la confianza en esta proposición empezó a quebrarse a finales de los sesenta. Por entonces, la inflación no sólo se había convertido en un problema práctico de cierta importancia, sino también en un problema teórico: mientras la curva de Phillips predecía que la inflación se vería acompañada de una disminución del desempleo (que estimularía el alza de los salarios monetarios y, por tanto, de los precios), la nueva oleada de inflación en la práctica coincidía con un aumento del desempleo. Esta novedad parecía contradecir la noción misma de un dilema entre ambas variables.

Un intento de superar la dificultad consistió en suponer que las expectativas desempeñaban un papel significativo en la espiral de salarios y precios. Así nació el concepto de la curva de Phillips ajustada con expectativas (Phelps: 1967; Friedman: 1968), y así también la de una «tasa natural» de desempleo que mantendría a raya la inflación. Los modelos de la inflación basada en los conflictos sociales y la infame NAIRU también nacieron en el mismo caldo de cultivo (Godley y Cripps: 1983; Rowthorn: 1984).

Pero estas ideas demostraron ser de dudoso beneficio para el paradigma keynesiano: no sólo minaban la fuerza básica de la política social keynesiana, sino que proporcionaban también la base de la Nueva Macroeconomía Clásica que iba a terminar suplantando al propio keynesianismo (Artis: 1992, pp. 140-42). Por ejemplo, la idea de una tasa natural de desempleo tiene su raíz en el paradigma del pleno empleo automático de la economía neoclásica, aquello que los keynesianos estaban intentando precisamente superar. En la visión neoclásica, se supone que cuando todos los mercados están en equilibrio, todos los trabajadores serán capaces de alcanzar su nivel deseado de empleo a cierto nivel de salario de equilibrio. Pero si la información no es totalmente perfecta, y si existen impedimentos en el mercado de trabajo, siempre habría un nivel friccional, «natural», de desempleo incluso en condiciones de equilibrio general (Mathews: 1992, p. 247). Una tasa natural de este tipo es voluntaria, ya que deriva de las decisiones que toman los individuos de no trabajar en presencia de costes de busca de trabajo y de prestaciones de desempleo, subsidios, etc. Así, en contra de la opinión keynesiana, la mera existencia de desempleo, incluso desempleo creciente, no probaría que se trata de desempleo involuntario. No es, pues, sorprendente, que los economistas neoliberales se hayan dado prisa en proclamar que el desempleo existente es de hecho completamente voluntario (Bennett: 1995).

En segundo lugar, se afirmaba que los niveles efectivos de inflación dependían no sólo del nivel de desempleo sino también de las expectativas de inflación. Un nivel más alto de expectativas de inflación podía dar lugar a mayores niveles de inflación efectiva para cualquier nivel de desempleo dado. Puesto que se suponía que las expectativas de inflación cambian lentamente (son persistentes), se derivaba de ello que podría ser necesario tolerar (o quizás inducir, incluso) una mayor tasa de desempleo que la «natural», tanto como se precisara para hacer descender las expectativas de inflación. Al caer éstas, harían bajar los niveles efectivos de inflación compatibles con cualquier nivel de «desempleo no natural» (el desempleo que superaba la tasa natural), permitiendo así que el exceso de desempleo se redujera algo, hasta que finalmente la economía se deslizara hacia un estado de equilibrio a largo plazo en el que la inflación efectiva y la esperada serían cero, y el desempleo estaría otra vez en su tasa natural (la tasa más baja sostenible).

La economía keynesiana podría haberse adaptado a la idea de que la «absorción» de la inflación puede ser costosa. Pero la noción de que cualquier tasa de desempleo observada era esencialmente voluntaria era muy extraña a las concepciones originales de Keynes. En cualquier caso, fue una vez más la realidad la que dio el empujón decisivo contra la economía keynesiana. En todo el mundo, un país capitalista tras otro se encontró, durante los setenta y ochenta, con inflación, desempleo, bajo crecimiento y aumento en la pobreza y en la miseria social, a pesar de déficits presupuestarios records. Estas catastróficas tendencias alimentaron la sensación de que la teoría keynesiana de la política fiscal, a pesar de lo mucho que se había modificado, era simplemente inadecuada para la nueva época.

La teoría convencional versus las pautas empíricas de la inflación y el desempleo.

Hemos visto que las teorías neoclásica y keynesiana difieren en su explicación de la inflación y el desempleo. Pero es importante advertir que, sin embargo, ambas comparten una idea clave: concretamente, que existe un dilema de hecho entre inflación y desempleo.

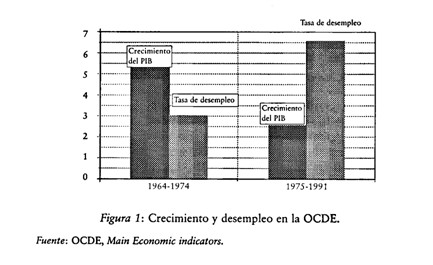

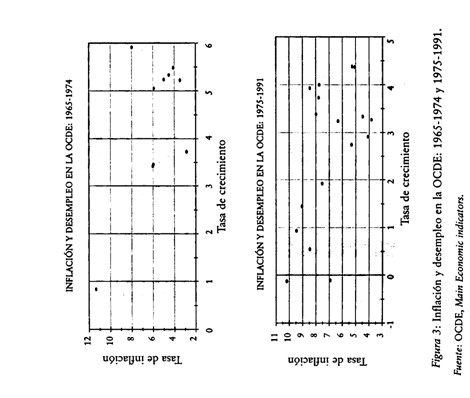

¿Pero encuentra apoyo empírico una afirmación así? Se pueden apuntar tres cosas al respecto. En primer lugar, como se ve en la figura 1, entre la primera y la segunda mitad del periodo de posguerra, el crecimiento histórico en los niveles medios de desempleo de los países de la OCDE se asocia directamente con una caída similar en las tasas medias de crecimiento de la producción. En otro lugar he intentado mostrar que esto puede explicarse por el hecho de que una caída en la tasa de ganancia destruye gradualmente las bases del crecimiento y produce, por tanto, un salto en las tasas de desempleo (Shaikh: 1987).

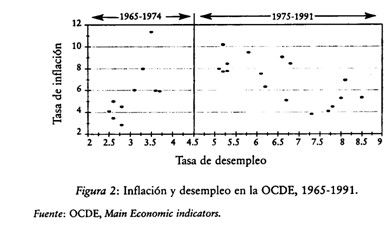

En segundo lugar, como muestra la figura 2, no existe ningún dilema histórico entre desempleo e inflación. Como puede verse, la pauta para el conjunto de los países de la OCDE indica que, si bien un dilema así parece existir para el periodo más reciente, 1975-1991, la pauta exactamente contraria está presente en el periodo anterior, 1964-74 (los datos globales para antes de 1964 no están disponibles). Por supuesto, esta primera pauta parece que se ha vuelto a imponer en tiempos recientes, cuando el desempleo ha caído en países como los Estados Unidos sin que se haya visto resurgir la inflación, para desgracia de los defensores de la hipótesis de la tasa natural. Por ejemplo, en 1995 la tasa de desempleo en los EE. UU. había caído al 5.4%, justo cuando algunos de estos defensores preeminentes, como Martin Feldstein y Robert Gordon, machacaban que la tasa natural de desempleo, el punto desencadenante de la presión inflacionista, era del 6.0% o incluso del 6.5%. Incluso en 1997, con una tasa de desempleo aun más baja, sigue sin haber evidencia de una nueva inflación (acelerada o no). Gordon, al menos, ha respondido bajando sucesivamente su estimación de la tasa natural a medida que la tasa efectiva bajaba por debajo de aquélla (Bennett: 1995).

Hay una pista clave, sin embargo, en la relación empírica entre inflación y desempleo representada en la figura 3. En el primer periodo, 1965-74, aun excluyendo el salto en los precios del petróleo debido a la OPEP que se ve en el extremo superior izquierdo del cuadrante, parece haber poca relación entre inflación y crecimiento. En todo caso, parece más bien que el bajo crecimiento está asociado con menor inflación. Pero en el periodo siguiente, 1975-1991, el menor crecimiento está asociado con una mayor inflación. Como en el caso anterior, este comportamiento es desconcertante desde el punto de vista de las teorías convencionales. Pero, como veremos, no tiene por qué ser así partiendo de una teoría clásica de la inflación.

La reconciliación con la evidencia empírica: un enfoque alternativo a la inflación.

Los hechos que acabamos de ver son perfectamente compatibles con un enfoque alternativo de la inflación y el desempleo, derivado de la tradición clásica. Hay tres elementos en este enfoque.

El primero se refiere a la cuestión del equilibrio a corto plazo. Tanto la economía keynesiana como la neoclásica, tienden a analizar la producción y los niveles de precio efectivos como si se tratara de niveles de equilibrio asociados con la igualdad, a corto plazo, entre oferta y demanda. Desde este punto de vista, el ciclo económico es una fluctuación en el equilibrio a corto plazo de la producción misma (Kalecki: 1968). Pero yo he argumentado coherentemente que el proceso de igualación de la demanda y la oferta agregadas es lo que genera el ciclo económico (de crecimiento) de hecho de 3 a 5 años: lo que actualmente se conoce como «el» ciclo económico es la fluctuación de la producción efectiva (en desequilibrio) generada por el movimiento de la demanda y la oferta en pos de su igualación, alrededor de la senda de crecimiento generada endógenamente. Esto significa que las fases de alzas y bajas del ciclo se asocian con fases de exceso de demanda positivos y negativos, respectivamente (Shaikh: 1989, 1991, 1992).

El segundo punto tiene que ver con el dinero y el crédito. Un gasto deficitario por parte de cualquier unidad, es decir, un gasto por encima de su renta actual, sólo puede financiarse mediante una baja en sus activos (tomando prestado de los propios stocks) o mediante el crédito de un tercero (Earley, Parsons et al.: 1976). Para la economía en su conjunto, esto equivale a la creación de nuevos créditos por parte de la banca privada, y a la expansión de la base monetaria por parte del banco central. Puesto que ni el nuevo nivel de crédito ni el de la nueva base monetaria se crean para satisfacer una demanda de dinero como activo líquido, esto puede generar fácilmente episodios duraderos de exceso de demanda agregada, alimentados por un exceso de oferta monetaria generado endógenamente (Moore: 1989, p. 483). Los gastos deficitarios agregados por parte de los gobiernos, el sector privado (incluidos los hogares), combinados con entradas desde el exterior de poder adquisitivo, pueden producir por tanto una presión persistente sobre diferentes mercados, en especial sobre el mercado de bienes. En un proyecto actualmente en curso, estamos desarrollando medidas del exceso de demanda agregada y de la financiación que la sostiene, intentando demostrar su relación con el crecimiento y la inflación en los Estados Unidos.

El tercer elemento se refiere a las consecuencias de un exceso duradero de la demanda. El exceso de demanda, que es el exceso de una demanda que crece de forma general por encima del crecimiento de la oferta, acelera el crecimiento de la oferta. Los límites de este proceso aparecen cuando surgen límites al crecimiento de la oferta. Tanto la tradición neoclásica como keynesiana suponen que la disponibilidad de trabajo proporciona el límite general de la oferta de mercancías. Por consiguientes, ambas anticipan que el exceso de demanda estimulará la inflación sólo después de haber alcanzado prácticamente el pleno empleo. Por supuesto, ambas difieren en qué es lo que quiere decir el pleno empleo, y en si se trata o no de la situación normal del capitalismo, pero comparten la idea de la relación inversa entre desempleo e inflación. El problema con eso, como hemos visto, es que les exige hacer piruetas increíbles para intentar explicar los periodos de crecimiento conjunto de la inflación y el desempleo.

Ni la teoría clásica ni la historia capitalista dan razón alguna para suponer que la producción está limitada por la oferta de trabajo. Por supuesto, en la tradición clásica existe un límite intrínseco distinto frente al crecimiento. Efectivamente, incluso si se dispone libremente de trabajo al salario real corriente, la máxima tasa sostenible de acumulación de capital en una economía viene dada por la tasa de ganancia a capacidad normal. Marx fue el primero en demostrar que una acumulación sostenida requiere un crecimiento equilibrado, y en sus esquemas de reproducción ampliada aparece claramente que esta tasa máxima de crecimiento sostenible se da cuando toda la plusvalía se reinvierte, es decir, cuando la tasa de crecimiento iguala a la tasa de ganancia (Marx 1981). Se puede llegar a un resultado similar usando la senda aconsejable (es decir, la de utilización normal de la capacidad) de Harrod con una función de ahorro clásica (de Kaldor), pues en ese caso la igualdad inversión-ahorro I = S = sc·P significa que la tasa de acumulación aconsejable gkw = I/K = sc·(P/K) = sc·r, donde sc = la propensión al ahorro de los capitalistas, P = beneficios totales (a capacidad normal), K = el stock de capital, y r = P/K = la tasa de ganancia a capacidad normal. Se desprende de lo que la tasa de crecimiento máxima aconsejable se da cuando todos los beneficios se ahorran (sc = 1). Por último, los famosos artículos de von Neumann y Leontief demuestran la existencia del mismo límite en el caso de los modelos multisectoriales (Von Neumann: 1945-46; Leontief: 1953).[1]

Llamaré a la tasa de crecimiento sostenible máximo el «límite inversor» de la economía. Supongamos ahora que en un periodo determinado existen un exceso persistente de demanda y a la vez trabajo desempleado. En ese caso, el exceso de demanda estimulará (acelerará) la tasa de crecimiento de la producción y del capital y reducirá la tasa de desempleo, en la medida en que la tasa de crecimiento no se vea limitada por el límite inversor. Pero si por cualquier razón se reduce la brecha entre la tasa de crecimiento efectivo y el límite inversor, existirá cada vez menor espacio para un crecimiento de la producción y, por consiguiente, una presión cada vez más fuerte sobre los precios. El cociente entre la tasa de acumulación efectiva y el límite inversor (la tasa de ganancia a capacidad normal, r), que llamaremos «coeficiente inversor», es por tanto un índice de la presión inflacionaria. Obsérvese que este coeficiente es, simplemente, el cociente entre la inversión y los beneficios a capacidad normal, ya que el stock de capital aparece en el denominador tanto de la tasa de acumulación (I/K) como de la tasa de ganancia (P/K).

El proceso recién descrito no tiene por qué producirse coincidiendo con una tasa creciente de crecimiento. Si la tasa de ganancia a capacidad normal estuviera descendiendo, como lo hizo en la mayor parte del periodo de posguerra en los Estados Unidos, entonces cabría esperar que disminuyeran también las tasas de crecimiento del capital (que dependen de la rentabilidad de la inversión). Pero si la tasa de acumulación cayera más lentamente que la tasa de ganancia, el coeficiente inversor (que es el cociente entre la primera y la segunda) aumentaría. De esta forma, es posible entender cómo una rentabilidad decreciente puede inducir tanto un desempleo creciente debido al menor crecimiento, y a la vez una presión inflacionaria creciente a través del aumento del coeficiente inversor. Yo diría que ésta fue precisamente la razón de que las economías más desarrolladas experimentaran, durante los setenta y ochenta, a la vez estancamiento e inflación, algo que los neoclásicos y los keynesianos han tenido enormes dificultades en explicar.

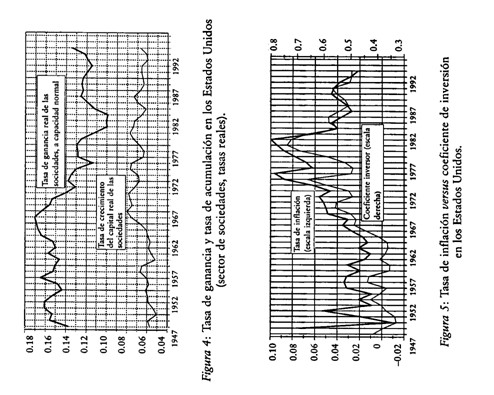

Para contrastar la relación entre el coeficiente inversor y la inflación, se necesitan datos de beneficios totales, stocks de capital y utilización de capacidad. En lo sucesivo, sólo usaré datos de los Estados Unidos, de los que dispongo de serie coherentes de las variables implicadas[2]. Téngase en cuenta que los Estados Unidos son una parte importante de la OCDE en su conjunto. La figura 4 muestra que, en los Estados Unidos, tanto la tasa de ganancia de las sociedades a capacidad normal como la correspondiente tasa de acumulación (tasa de crecimiento del capital), cayeron rápidamente desde mediados de los sesenta hasta principios de los ‘80. Una caída así explica el aumento de la tasa de desempleo en dicho periodo.

En la figura 5, donde se compara la tasa de inflación en los EE. UU. con su coeficiente inversor, encontramos que el mismo movimiento explica también la inflación a lo largo de ese periodo. La expectativa empírica clave es que la tasa de inflación tenderá a crecer a medida que la tasa de acumulación de la economía se acerque a su límite inversor, es decir, a medida que el coeficiente inversor aumente. Podemos someter esta proposición a una prueba empírica algo grosera comparando directamente ambas. La figura 5 recoge la tasa de inflación en los EE. UU. (en términos del deflactor del PIB) y el coeficiente inversor, definido ahora como la inversión en planta y equipos de las sociedades en relación con los beneficios totales de las sociedades a capacidad normal. Los beneficios a capacidad normal se definen de forma similar a la producción (potencial) a capacidad normal, dividiendo los beneficios efectivos por el nivel de utilización de la capacidad, basando ésta última en la medida desarrollada en Shaikh: 1987.

Es muy sorprendente la forma tan parecida en que la tasa de inflación en los EE. UU. reproduce los movimientos del coeficiente inversor. Mirando las figuras 4 y 5, observamos que entre 1947 y 1962 la tasa de ganancia es alta, y tanto la tasa de ganancia como la tasa de acumulación son estables. Por consiguiente, en dicho periodo el coeficiente inversor es bajo y estable, así como la tasa de inflación (y la de desempleo). A continuación se da el breve boom de beneficios originado por la guerra de Vietnam, de 1963 a 1965, en el que la tasa de ganancia aumenta, pero aumenta más aun la tasa de acumulación, de forma que el coeficiente inversor aumenta sustancialmente, haciendo que la tasa de inflación haga lo propio. Desde 1966 a 1982, sin embargo, la tasa de ganancia a capacidad normal desciende, y la tasa de acumulación le sigue. Pero la última desciende menos rápidamente, de forma que coeficiente inversor continúa creciendo, lo mismo que ocurre con la tasa de inflación. Finalmente, en el último periodo, de 1983 a 1995, una tasa de ganancia de las sociedades creciente es capaz de superar la tasa de acumulación, reduciendo así el coeficiente inversor. Y es precisamente en este periodo cuando nos encontramos con que la tasa de inflación se reduce de forma tan clara. En su conjunto, el coeficiente inversor da excelentes resultados como indicador de la presión inflacionaria de la economía de los Estados Unidos.

Resumen y conclusiones.

Las teorías keynesiana y neoclásica esperan que la inflación aparezca solamente en las proximidades del pleno empleo. Difieren entre ellas en la cuestión de si el capitalismo está normalmente en estado de pleno empleo. Pero comparten la idea clave de que la expansión de la oferta está limitada por la disponibilidad de trabajo, de modo que la presión sobre los precios aumenta cuando el sistema se aproxima al pleno empleo. La presunta relación inversa entre inflación y desempleo ha sido una preocupación central para ambas teorías, y sus respectivas políticas, a lo largo de todo el periodo de posguerra.

Pero en la economía clásica, no hace falta presuponer nada de eso. El concepto de una reserva de trabajadores (involuntariamente) desempleados, generada y mantenida de forma endógena, es central en esta tradición. Esto significa que el crecimiento de la oferta de trabajo no supondrá normalmente el límite del crecimiento de la producción. La evidencia histórica confirma la idea de que la inflación no se asocia necesariamente, ni siquiera habitualmente, con el pleno empleo (efectivo).

Entonces, ¿cómo explicar el hecho de que una inflación creciente coincidía con un desempleo creciente en los 70 y 80, o que un descenso en la inflación se asocie a un desempleo constante (en muchos países de la OCDE) o incluso decreciente (en los Estados Unidos) en tiempos más cercanos? Hemos mantenido que el límite relevante para el crecimiento del sistema reside en su tasa de ganancia a capacidad normal, pues ésa es la máxima tasa de acumulación (tasa de crecimiento del capital) del sistema. El cociente entre la tasa de crecimiento efectivo de la acumulación y la tasa de ganancia normal, que he llamado coeficiente inversor, puede, pues, interpretarse como una especie de manómetro de la presión inflacionista. La diferente dinámica de las dos variables implicadas proporcionan la clave de la explicación de la inflación y de sus distintos vínculos con el desempleo. Los datos para la economía de los EE. UU. durante el periodo de posguerra confirman esto al mostrar una fuerte relación entre el coeficiente inversor y la tasa de inflación (figura 5).

Por último, vale la pena mencionar que aunque el trabajo parece el límite fundamental de la producción en un marco estático, como en la mayoría de las versiones keynesianas y kaleckianas, la idea de un límite intrínseco al crecimiento es perfectamente compatible con las versiones dinámicas de estas mismas teorías. Harrod nos viene obviamente a la cabeza en este punto. No tiene por qué haber ninguna contradicción, por tanto, entre las ideas desarrolladas aquí y las de las tradiciones keynesianas y kaleckianas. Por supuesto, el coeficiente inversor, que es una especie de tasa de utilización del potencial de crecimiento, nos libera de las contorsiones exigidas por la necesidad de buscar una relación inversa mecánica entre inflación y desempleo.

Cuadros:

Notas

[1]La relación agregada de tipo harrodiano deja claro que existiría también el mismo límite si la tasa de ganancia cambiara en el tiempo debido al cambio técnico y la lucha de clases. Sin embargo, Pasinetti argumenta que en un modelo multisectorial desagregado con cambio técnico continuo y proporciones variables de demanda, la tasa máxima de crecimiento equilibrado, basada en la tecnología como en Leontief y von Neumann (op. cit.), deja de ser relevante (pasinetti 1981, pp. 118-23). Pero aunque pueda ser estrictamente verdad, en el sentido de que tasas continuamente diferentes de cambio técnico y de crecimiento de la demanda puedan modificar la definición exacta de la tasa de crecimiento máximo sostenible (el esfuerzo inversor), parece igualmente claro que no pueden abolir el límite en cuanto tal.

[2]Los datos para las figuras 4 y 5 proceden de Citibase. La inversión real = inversión residencial + no residencial, en dólares de 1987. Beneficios reales = beneficio total de las sociedades en el interior, ajustado de IVA y de consumo de capital y deflactado por el deflactor implícito de precios de la inversión. Beneficios a capacidad normal = beneficios reales divididos por el grado de utilización de la capacidad. La medida de la utilización de la capacidad deriva de los datos de la Encuesta del Servicio de la Reserva Federal sobre añadidos y expansión de la capacidad, tal como se explica en el apéndice B de Shaikh (1987). Se actualizó utilizando una regresión con la serie de utilización de capacidad de la industria manufacturera publicada por el Servicio de la Reserva Federal.