En este texto (tomado de International Socialism n° 81, invierno de 1998), Alex Callinicos, conocido por el público argentino como autor de trabajos sobre del postmodernismo, desarrolla una visión de conjunto de la crisis mundial. Puede rescatarse el acierto de observar el fenómeno en todos los niveles en los que se desarrolla, desde las profundidades de la tasa de ganancia hasta los arrebatos desesperados del imperialismo en Europa Oriental, Medio Oriente y Africa, pasando por la política de los gobiernos socialdemócratas y las contradicciones de la prensa capitalista. Alex ha tenido, además, la gentileza de actualizar su texto especialmente para este número de Razón y Revolución.

Por Alex Callinicos

En los últimos meses, el corazón del capitalismo mundial –los Estados Unidos y la Unión Europea- se ha encontrado a sí mismo asomado al borde de un abismo económico. El colapso financiero y gubernamental en Rusia en agosto último dramatizó el hecho que la crisis, que había comenzado en Asia Oriental en el verano de 1997, estaba expandiéndose y amenazando con tragarse al conjunto de la economía mundial. El especulador húngaro-americano George Soros resumió la sensación de pánico que corrió por los centros de las finanzas mundiales en el otoño de 1998 cuando dijo al Congreso de los Estados Unidos: “El sistema capitalista mundial que ha sido responsable por una prosperidad tan remarcable está comenzando a desbarrancarse”.[1]

Comenzando como lo había hecho, hacia el fin de una década en la cual los mercados financieros globales habían estado dominados por una atmósfera de euforia y avidez y en la cual la izquierda oficial había abandonado hacía rato cualquier intención de reformar el capitalismo, esta crisis sin fondo es un desarrollo de importancia histórica. Para entender su naturaleza es necesario comprender que tiene tres dimensiones distintas pero interrelacionadas –el pánico financiero que alcanzó los titulares de los diarios, el comportamiento de la subyacente tasa de ganancia y la creciente crisis de la política de los gobiernos. Veamos cada una de ellas por separado.

El pánico financiero

El crac asiático: Indudablemente la crisis comenzó en Asia Oriental. Los comentaristas hablaron constantemente de “contagio financiero” y de “gripe asiática”, como si alguna enfermedad misteriosa estuviera desparramándose desde Indonesia y Corea del Sur hacia el resto del mundo. En realidad, la crisis asiática y el boom que la precedió sólo pueden ser entendidos en el marco de los movimientos desestabilizantes del capital-dinero a escala global. Los especuladores norteamericanos, japoneses y europeos, jugaron un rol crítico en el conjunto del proceso. La crisis asiática es, entonces, más fácil de entender como la primera fase de la crisis económica global que como un resultado local que se cierne ahora sobre el resto de nosotros.

Mientras el mundo capitalista celebraba el colapso de los regímenes stalinistas durante la primera mitad de los ’90, una enorme corriente de inversiones occidentales se volcaron hacia los “mercados emergentes”, en rápido crecimiento, de Asia Oriental y Latinoamérica. Esta corriente de fondos desde las economías avanzadas, fue posible por la creciente integración de los mercados financieros promovida por las políticas desreguladoras de los gobiernos, las que hicieron muy fácil mover dinero alrededor del globo. En países como Corea del Sur, los capitalistas locales, apostando a sus mercados de exportación, continuaron creciendo a tasas verdaderamente muy altas y, consecuentemente, hicieron enormes inversiones en gran medida financiadas por créditos externos, a menudo a muy cortos plazos. Cuando el boom alcanzó su punto más alto, las inversiones se tornaron fuertemente especulativas, volcándose a los mercados financieros (en el proceso de ser desregulados bajo presión de Washington), bienes raíces y grandiosos proyectos estatales (el primer ministro malayo, Mahathir Mohamad, fue particulamente dispendioso).

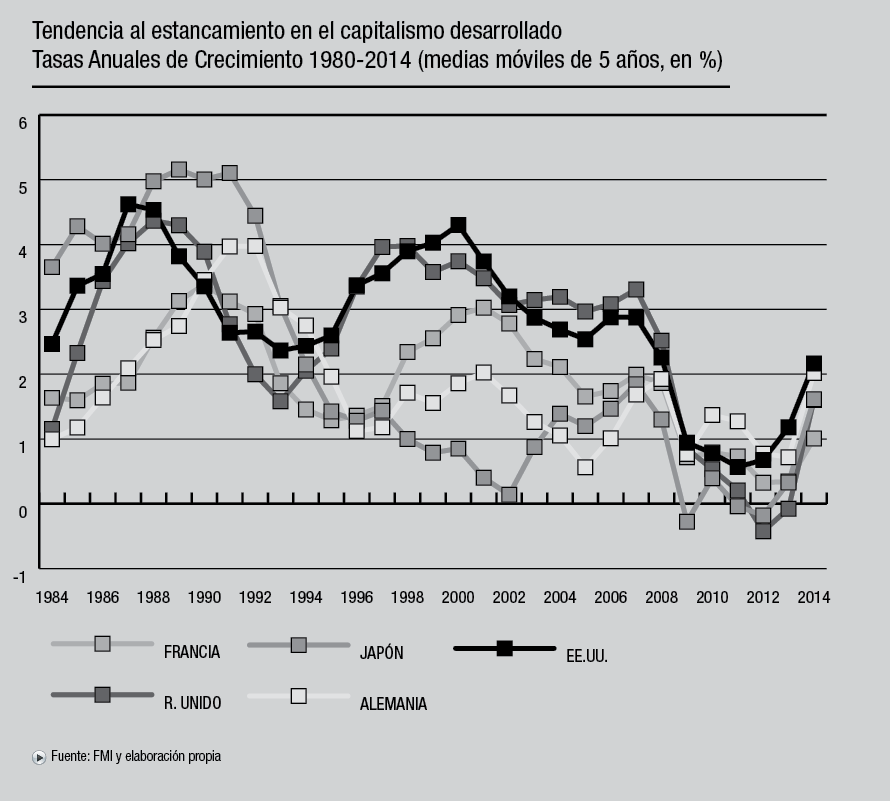

El boom asiático ayudó a impulsar una generalizada sensación de confianza acerca del futuro del capitalismo, cuyo aspecto más visible era el extraordinariamente sostenido ascenso de los mercados de valores mundiales en general, y de Wall Street en particular. Los precios de las acciones se elevaron contra el substrato de las performances relativamente mediocres de las grandes economías mundiales. En una serie de perceptivos editoriales que aparecieron en diciembre de 1996, el líder de la prensa capitalista, el Financial Times, dio pruebas de esta situación contradictoria: “Desde 1990 la tasa de crecimiento anual más alta en producto bruto real alcanzado por los países de la OCDE ha sido del 2,7%”, concedió el periódico. Pero comparó desfavorablemente estas cifras, no sólo con la última fase del boom de posguerra en los ’60 y comienzos de los ’70 (cuando el crecimiento europeo alcanzó un promedio de 4,8% por año, el americano, 4,3% y el japonés, 9,4%) sino aún con las de la etapa de crisis a caballo de los ’70 y ’80.

En este análisis, la intervención gubernamental no permitiría un mayor crecimiento ya que los mercados financieros, habiendo sido fuertemente golpeados por la gran inflación de los ’70 y comienzos de los ’80, tenían una profunda desconfianza a cualquier cosa que oliera a manejo keynesiano de la demanda. La creciente movilidad del capital-dinero hecha posible por los mercados globalmente integrados, significaba que cualquier estado que apareciera actuando “imprudentemente” podía sufrir fugas de capital y caídas de divisas. El boom de las acciones ofreció un mercado libre sustituto de la intervención estatal que proveyó un bienvenido estímulo a las inertes economías occidentales:

“El joie de vivre en Wall Street puede ayudar a arrastrar al mundo hacia una recuperación economica más confiable en la cual las sorpresas pueden provenir más bien del lado de un crecimiento económico más rápido de lo esperado. Este es, después de todo, un largo ciclo en el cual la contribución de los países de industrialización reciente en Asia y otros lados se dará a una escala sin precedentes.”[2]

Desde esta perspectiva, el dinámico capitalismo de Asia Oriental representaba el futuro del capitalismo mundial, llegando en su madurez al rescate de las estancadas economías avanzadas. En realidad, el boom asiático era parte del problema, íntimamente ligado al creciente mercado financiero en una forma tan antigua como el capitalismo. El historiador de la economía Charles Kindleberger delineó la anatomía de las crisis financieras que han sido un problema endémico del capitalismo:

“Básicamente, el proceso es el siguiente. Algún acontecimiento cambia la perspectiva económica. Las nuevas oportunidades de ganar dinero se atrapan y aprovechan hasta la extralimitación de una manera tan rayana en la irracionalidad, que constituye una manía. Una vez que se capta el carácter excesivo del alza, el sistema financiero sufre una especie de “perturbación” en cuyo trascurso la carrera por dar contramarcha al proceso expansionista puede llegar a ser tan precipitada, que se asemeja a un pánico. En la fase de manía especulativa, las personas adineradas o que gozan de un buen crédito invierten cuanto poseen o han tomado prestado en la compra de bienes o valores financieros no realizables. En la fase de pánico ocurre lo contrario: los bienes o valores financieros se convierten en dinero o se venden para reembolsar la deuda, y esto provoca una caída en los precios de los artículos de consumo, viviendas, edificios, tierras, acciones, bonos, etc., en suma, de cuanto ha sido el objeto de la manía especulativa.”[3]

En el caso de Asia Oriental fueron los crecientes problemas que enfrentaba el capital productivo los que precipitaron el crac financiero.[4] La competencia por los mercados de exportación se volvió progresivamente más intensa, especialmente después de que China devaluara su divisa, el renminbi, en 1994, y que el yen japonés comenzara a caer contra el dólar americano desde la primavera de 1995 en adelante. La mayoría de las divisas orientales estaban ancladas al dólar y, en consecuencia, no podían ser devaluadas en respuesta, por lo que la competencia de las exportaciones más baratas chinas y japonesas ejercieron presión a lo largo de toda la región. Economías como las de Corea del Sur y Taiwán se volvieron crecientemente vulnerables a las fluctuaciones en el precio mundial de los chips de computadora que exportaban.

El resultado fue sobreinversión masiva y capacidad excedente en Asia Oriental. El Financial Times resumió así la conclusión de un estudio:

“A una tasa promedio de crecimiento anual de más del 20% durante esta década, las inversiones habían estado creciendo cerca de tres veces más que el PBI doméstico, sugiriendo que Asia estaba sufriendo de un serio problema de sobreinversión. Ahora … la capacidad instalada está funcionando a muy bajos niveles en países como China (debajo del 60%), Corea del Sur (debajo del 70%) y Taiwán (72%).”[5]

Esta brecha entre la subyacente capacidad productiva de la economía y el boom financiero hace inevitable algún tipo de crac. Una vez que la confianza en Asia Oriental se vino abajo con el comparativamente menor evento que fue el colapso de la divisa de Thailandia, el baht, en julio de 1997, el gran boom de inversiones se desplomó sonora y rápidamente. Los especuladores forzaron una divisa oriental tras otra contra su paridad con el dólar. De acuerdo a un estudio del pánico, fueron los capitalistas locales –los bancos asiáticos y las corporaciones- los que comenzaron primero a vender sus divisas, pero los inversores extranjeros rápidamente se unieron a la fuga.[6] El dinero salió de Asia Oriental tan rápido como había entrado. Un comentador resumió los resultados:

“Los cinco países que habían sido más dañados por la crisis –Indonesia, Malasia, Corea del Sur, Tailandia y Filipinas- habían tenido ingresos netos privados por 41 mil millones …. en 1994. Por 1996, habían llegado a 93 mil millones… Entonces, en 1997, llegó el pánico: el flujo neto de ingresos se transformó en un egreso neto de 12 mil millones. El giro en la provisión neta de capital privado fue de 105 mil millones en sólo un año, un sorprendente 10% del PBI doméstico previo a la crisis de los cinco países.”[7]

Esta masiva fuga de capital rompió las espaldas de las economías más afectadas. A fin de tener acceso nuevamente a capital externo, sus gobiernos fueron forzados a firmar acuerdos con el FMI. Los puntos centrales de los programas “de reforma” acordados e impuestos como condición del “rescate” fueron, en consonancia con el “Consenso de Washington” desarrollado por el FMI en estrecha colaboración con el Tesoro americano, dura deflación y medidas diseñadas para una mayor desregulación de estas economías y, por lo tanto, abrirlas al capital occidental.

El efecto inmediato fue motorizar una creciente catástrofe socioeconómica y humana. Las últimas proyecciones sugieren que la economía de Indonesia se contraerá más del 15% en 1998. Thailandia caería 7 u 8% y Corea del Sur, cerca del 5%.[8] En el segundo trimestre de 1998, la economía malaya se contrajo un 6,8% -un giro notable considerando que en 1997 había crecido 7,8%.[9] El desempleo está elevándose en toda la región, y en países como Indonesia la reducción (con la presión del FMI) de los subsidios sobre las mercaderías básicas ha causado un elevado crecimiento en la tasa de inflación. La pauperización masiva, reflejada en síntomas tales como el altísimo incremento de la prostitución en Indonesia y Tailandia, se está volviendo una realidad. En Indonesia, John Rees escribe que:

“El Ministro de Alimentación y Horticultura informa que cerca de 17 millones de familias (o 68 millones de personas sobre un total de 200 millones) están “golpeadas por la aguda escasez de alimentos”. En Java central y oriental, la más rica y populosa isla del archipiélago, cerca de 17,5 millones de personas sobreviven con una sóla comida por día, pero “esta posibilidad está declinando rápido” de acuerdo al Ministro.”[10]

Deflación en Japón: La crisis oriental había sido exacerbada por el hecho de que la economía japonesa, la segunda del mundo, estaba estancada desde una década atrás como el resultado de un crac financiero anterior. El colapso del último boom especulativo de los ’80, centrado en los mercados de valores y bienes raíces –la llamada “economía de la burbuja”- había dejado a los bancos japoneses con enormes créditos incobrables. Standard&Poor’s, la calificadora ame-ricana, estimó recientemente que el problema crediticio en el sistema bancario japonés alcanzaba a cerca de 151,370 billones de yenes (681 mil millones de libras esterlinas), un sorprendente 30% del PBI.[11]

La estructura de los keiretsu –los grandes grupos que unen las corporaciones industriales con cada uno de los 13 grandes bancos- jugaron un rol histórico en proveer a los capitalistas productivos con créditos baratos, pero, con los bancos en problemas, el crédito se ha secado, paralizando el conjunto de la economía japonesa. Para empeorar las cosas, las corporaciones japonesas invirtieron masivamente en el resto de Asia Oriental a lo largo de los ’90. Más aún, hacia fin de 1997 los bancos japoneses tenían inversiones de 191 mil millones de dólares en los mercados emergentes asiáticos, comparados con los 257 mil millones de los Estados Unidos y sólo 38 mil millones de la Unión Europea.[12] El colapso regional privó, entonces, al capitalismo japonés de ganancias y mercados altamente necesarios, tanto como añadió una nueva amenaza a un ya debilitado sistema financiero.

Japón está ahora atrapado en la misma suerte de espiral deflacionaria que dominó la economía mundial durante la Gran Depresión de los ’30. Los precios están cayendo: en agosto los precios de venta fueron 2,1% más bajos que los de un año atrás.[13] Los consumidores están suspendiendo las compras importantes, en parte porque están preocupados por el creciente desempleo, y parcialmente porque esperan que los bienes se abaraten. Estancadas la demanda doméstica y de los mercados de exportación, la economía japonesa se contrajo a lo largo de los primeros nueve meses de 1998, su peor performance desde que comenzaron las mediciones en 1955.[14] En estas circunstancias, los remedios convencionales como bajar las tasas de interés, han dejado de tener efectos. Hacia fines de agosto, las tasas de interes en el mercado de largo plazo japonés habían caído a 1,045%, de acuerdo con el Financial Times, “la más baja en cualquier lugar del mundo por lo menos en los últimos cuatro siglos”. Y continúa bajando. Un economista comentó que “la situación económica ha superado ya la mera inestabilidad –está yendo barranca abajo muy rápido”.[15]

Enfrentado a esta depresión verdaderamente profunda, el Banco del Japón, tomando la iniciativa ante un gobierno paralizado, comenzó a dar muestras de ignorar la ortodoxia económica de libre mercado de las últimas dos décadas y a inyectar moneda en el sistema financiero precisamente por las consecuencias inflacionarias que esto podría tener. Muchos economistas creen que Japón daría ahora la bienvenida a precios en aumento porque podrían estimular mayores gastos de consumidores y compañías. La dificultad con esta estrategia es que podría causar una mayor caída en el yen. La mayoría de las divisas orientales –con la crucial expectativa en torno al renminbi chino- han sido masivamente devaluadas a lo largo del año pasado. Esto ha hecho más baratas sus exportaciones pero también ha colocado a la economía china bajo crecientes presiones competitivas.

China está sufriendo los mismos problemas que el resto de la región –capacidad excedente, malos créditos y crecimiento lento. La competencia intensa ha provocado la caída de los precios desde octubre de 1997. Las industrias de exportación como los textiles, la construcción de barcos y acero han sido duramente golpeadas por las devaluaciones en toda Asia. Las exportaciones chinas en agosto de 1998 fueron 2,4% más bajas que el año anterior.[16] El vicepresidente del mayor fabricante de barcos chino declaró al Financial Times, que “la industria naviera necesitaba un 20% de devaluación en la divisa china para recuperar la ventaja competitiva que había perdido frente a sus rivales surcoreanos y japoneses”.[17] Pero una devaluación del renminbi podría hacer estallar una nueva ola de devaluaciones competitivas y de turbulencia financiera en Oriente. Mientras tanto el régimen de Beijing ha usado el temor a la devaluación de su moneda como una amenaza para obtener favores políticos de Washington. Sin embargo, si Tokio siguiera adelante con una política inflacionaria, la presión devaluatoria sobre China podría volverse irresistible, con incalculables consecuencias. En octubre de 1998, cuatro compañías de inversión con respaldo estatal que canalizaron créditos externos a las compañías chinas, no pagaron sus deudas a los bancos internacionales, insuflando vida al espectro de un crac financiero en China.

La tormenta de agosto: En agosto de 1998 la crisis financiera comenzó a desplegarse visiblemente desde Asia Oriental hacia el resto del mundo. Los inversores occidentales que habían preferido colocar su dinero en los mercados emergentes, comenzaron a “volar hacia la calidad”, retornando a la aparente seguridad de los mercados financieros europeos y norteamericanos. El colapso del rublo hacia fin de agosto y el repudio de la deuda externa rusa han probado constituir un viraje decisivo. El capitalismo de mercado en Rusia ha resultado ser una planta de invernadero que sólo floreció en algunas pocas grandes ciudades, y basado en gran medida en actividades especulativas y criminales. La mayoría de los fondos extranjeros que llegaron a Rusia en los últimos años fueron inmediatamente exportados por la oligarquía financiera que ha florecido bajo Yeltsin, e invertidos afuera. El Credit Suisse y el First Boston estimaron que en 1994-97 la fuga de capitales desde el rublo fue de cerca de 66 mil millones de dólares. Mientras tanto, la economía se ha contraído un 40% desde 1991 y los salarios impagos alcanzan a un cuarto del PBI.[18]

Lo que mantuvo a la economía rusa a flote fueron los ingresos por las exportaciones de petróleo, gas, y otros productos primarios. Esto mantuvo superavitaria la balanza de pagos y ayudó a mantener en calma a los especuladores extranjeros –especialmente a los voraces y ultra móviles fondos especulativos- que figuran entre los principales compradores de bonos del Tesoro ruso, muchos de los cuales, conocidos como GKO, deben ser cancelados a muy corto plazo (normalmente en 30 días). Esto significa que grandes cantidades de la deuda del gobierno ruso ha tenido que renovarse –por la venta de nuevos GKO- cada mes, haciendo altamente vulnerable a la economía a los vaivenes de los mercados financieros.

Los lamentos por la crisis de Asia Oriental empujaron las tasas de interés sobre los GKO por encima del 100%, mientras que, en gran medida consecuencia de esta crisis, los precios de los commodities cayeron en 1998 a sus niveles más bajos de los últimos 20 años. Como Edward Luttwak dijo:

“La caída de los precios del petróleo y otras commodities transformaron una desproporcionada, y ahora verdaderamente costosa, dependencia de deudas de corto plazo en una bomba de tiempo financiera. Las reservas de divisas extranjeras continuaron cayendo, llegando bien por debajo del nivel de la renovación mensual de GKO en manos de inversores externos. Todo fue puesto a disposición de una crisis de insolvencia en divisas. Era lo que se necesitaba para que los fondos de especulación se asustaran lo suficiente como para desprenderse de sus GKO.”[19]

Esto es lo que pasó en agosto último. El pánico fue precipitado por, irónicamente, la llamada del super mago de los mercados financieros, George Soros, a devaluar el rublo. En cracs financieros previos –por ejemplo, en México en 1994-5 y en Asia Oriental en 1997- el Grupo de los Siete (G7) países industriales líderes y el FMI habían intervenido con paquetes de rescate diseñados, entre otras cosas, para asegurar el cobro de los prestamistas occidentales. Pero esta vez el G7 se mantuvo en espera, quizás en parte como una manera de presionar a Yeltsin y al parlamento ruso para que aseguren que, cualquiera fuera el gobierno, continuarían las reformas desreguladoras. Bancos extranjeros enojados y especuladores fueron condenados a quedarse con la aparentemente sin valor alguno deuda rusa.

Pero la consecuencia económica más significativa del crac ruso ha sido la fuga del capital occidental, especialmente de Latinoamérica y Europa Oriental. “El golpe es tan grande que los mercados emergentes estarán virtualmente muertos por un período prolongado” dijo uno de los economistas de la City.[20] Muchas economías en desarrollo fueron ya duramente afectadas por la caída de los precios de bienes primarios que son sus principales exportaciones. Ahora algunos de ellos comienzan a sufrir del mismo tipo de fugas de capital que países como Corea del Sur habían experimentado en 1997. La calificadora Moody’s previno que, “la probabilidad de que países de América Latina recurran a controles de capital, reprogramación de deudas o moratorias … se ha incrementado significativamente”.[21]

Brasil resultó ser particularmente vulnerable. En los primeros diez días de septiembre cerca de 11 mil millones de dólares abandonaron el país, al menos tanto como los que lo hicieron en todo el mes de agosto. El gobierno brasileño frenó la salida, al menos temporariamente, elevando la tasa de interés al 50% -añadiendo unos 3 mil millones de libras esterlinas por mes en pagos de intereses a un déficit presupuestario que espera alcanzar un 7-8% del PBI, y probablemente precipitando la economía en la recesión.[22]

El presidente brasileño Fernando Henrique Cardoso trató de asegurar los mercados financieros prometiendo introducir, después de su re-elección a comienzos de octubre, un programa de recortes presupuestarios que llevará la economía a la depresión con toda certeza. Como The Observer puntualizó, “los riesgos son altos. Brasil es la novena economía del mundo; representa casi el 45% del total del PBI de América Latina”.[23] Un crac financiero podría arrastrar a otras importantes economías de la región como las de México y Argentina tanto como intensificar el pánico global. Las consecuencias podrían ser especialmente serias para los Estados Unidos. De acuerdo al Financial Times:

“América Latina recibe el 18% de las exportaciones americanas, contra el 17% de Asia (excluyendo Japón), y 20 mil millones de inversiones extranjeras directas contra 15 mil millones. Alrededor del 12% de las ganancias externas de las compañías norteamericanas provienen de esta región, al menos el doble que las que vienen de los “tigres asiáticos”. Y mientras los bancos europeos tomaron el mando en los préstamos a Rusia y la mayoría del Lejano Oriente, los bancos americanos dominan al sur de la frontera. Su exposición total del otro lado de la frontera latinoamericana, incluyendo créditos, seguros y derivados, alcanzaron cerca de 79 mil millones de dólares en marzo, comparados con los 59 mil millones en Asia y menos de 7 mil millones en Rusia.”[24]

La crisis inunda Occidente

El triunfalismo americano: Hasta agosto la economía mundial presentó un cuadro altamente contradictorio. Japón y la mayoría del resto de Asia estaban en una depresión profunda, pero América del Norte y Europa Occidental, responsables entre ambos de cerca del 60% de la producción mundial, estaban creciendo fuertemente. Wall Street continuaba con su boom; los precios de las acciones crecieron sin detenerse, teniendo sólo una breve “corrección” en octubre de 1997, y empujando a la mayoría de los mercados de valores de occidente.

En los Estados Unidos, la combinación de la larga recuperación económica desde 1992 y el boom del mercado de valores dieron pie a un clima de euforia en los círculos capitalistas. Los comentaristas sostenían que la llamada “Goldilocks economy” de bajo desempleo y baja inflación (“ni demasiado caliente ni demasiado fría”) representaba un “Nuevo Paradigma Económico” que marcaba el fin del comportamiento cíclico de los negocios. El periodista Mortimer Zuckerman sonreía satisfecho en el verano de 1998:

“La economía americana está en su octavo año de crecimiento sostenido, superando al “milagro alemán” y al “milagro japonés” de décadas atrás. Todo lo que debería crecer lo hace –PBI, inversión de capital, ingresos, la bolsa, el empleo, las exportaciones, la confianza de los consumidores y de los negocios. Todo lo que debe bajar, baja –el desempleo, la inflación, las tasas de interés. Los Estados Unidos han sido colocados en el primer lugar entre las mayores economías por tres años consecutivos. América está cabalgando en un boom de inversiones capital que está modernizando su base industrial y expandiendo su capacidad productiva. El Dow Jones es más de cuatro veces más alto de lo que era seis años atrás. La bolsa de Nueva York y el NASDAQ han crecido por encima de los 4 billones de dólares en valor en los últimos cuatro años solamente –la mayor acumulación individual de riqueza en la historia de los Estados Unidos. Por contraste, Europa está estancada y enredada en un desempleo de dos dígitos, y Asia está perdida en el remolino del colapso financiero.”[25]

La febril atmósfera en Wall Street dio aire a aún mayores manifestaciones de triunfalismo. Un negociante en divisas, James Kramer, declaró que, “yo creo que si fondos como los de Bristol Myers hubieran existido 100 años atrás, no habría habido Marx, no habría habido comunismo, porque estos fondos han hecho ricos a muchos millones de personas”.[26] Cualquiera familiarizado con la historia del capitalismo sabrá que estas tontas afirmaciones son características de los picos de los booms especulativos. En el borde del gran crac de Wall Street de octubre de 1929, el financista John J. Raskob, en un artículo llamado “Todos deben ser ricos” propuso un plan para ayudar a los pobres a hacer dinero en la bolsa. La aparición de tales sinsentidos puede ser un síntoma de que un crac está en camino. Así lo prueban los casos de 1929 y 1998.

La crisis asiática fue, sin embargo, recibida en Estados Unidos con indiferencia o aún con satisfacción. Muchos comentaristas señalaron que esto marcaba el triunfo del capitalismo de mercado libre anglo-americano sobre sus rivales más regulacionistas e intervencionistas. El crac financiero fue explicado como una consecuencia del “capitalismo cómplice” asiático: el adecuado funcionamiento del mercado había sido minado por la interferencia de burócratas envalentonados por firmas que se beneficiaban de la protección del gobierno. El “milagro asiático” –solamente un par de años antes aclamado como el futuro del mundo capitalista- era ahora olvidado. “Corea es una de las últimas economías en tránsito al capitalismo de mercado” explicó el economista David Hale, comparándola, en forma completamente absurda, con Alemania del Este.[27]

Desde esta perspectiva, el colapso de Asia Oriental podría incluso ser bienvenido como una oportunidad para una mayor penetración del capital occidental y para una beneficiosa reestructuración de economías largo tiempo dominadas por firmas locales con estrechas relaciones con la burocracia estatal. El Financial Times señaló en la primavera de 1998 que “la demanda de capital fresco por Asia Oriental para purificar créditos, está proveyendo a las instituciones occidentales de una fuerza sin precedentes. Las condiciones anexadas a los programas de rescate del FMI y el Banco Mundial están jugando el rol de presionar la apertura de las cerradas culturas corporativas de Asia”. Adlai Stevenson, senador americano transformado en banquero, comentó satisfecho que “la oportunidad de invertir, sea en producción, distribución o activos en portafolio, se da una sóla vez en la vida”.[28]

Alan Greenspan, director del banco central americano, la Reserva Federal, resumió esta actitud triunfalista: “Mi sensación es que una consecuencia de la crisis asiática es la conciencia creciente en la región de que el capitalismo de mercado, como es practicado en Occidente, especialmente en los Estados Unidos, es un modelo superior; esto es, que promete alcanzar mayores niveles de vida y crecimiento contínuo”.[29] Tan recientemente como en junio de 1998 especulaba que la economía norteamericana podría moverse “más allá de la historia” –más allá, es decir, del acostumbrado comportamiento cíclico hacia un camino de crecimiento contínuo y sin fin.

Problemas subyacentes: La crisis de agosto rápidamente hizo cantar en un tono diferente a Greenspan: “No es creíble que los Estados Unidos permanezcan como un oasis de prosperidad no afectada por un mundo que está experimentando grandes tensiones”, admitió.[30] Siguiendo el colapso ruso, Wall Street y otros grandes mercados cayeron agudamente a fines de agosto. “Lo que estamos presenciando ahora, en términos de amplitud y profundidad de la caída de los valores, es el mayor colapso en la confianza en los mercados desde la guerra”, dijo un banquero de inversiones.[31] Como señaló un broker de Wall Street, “estuvimos viendo el ascenso de la globalización en los últimos siete años; ahora estamos viendo su caída”.[32]

A pesar de breves alzas, los precios de las acciones comenzaron a caer. La “huida a la calidad” crecientemente llevó a los inversores a salir de las bolsas y entrar en los bonos emitidos por el gobierno. En consecuencia, los rendimientos reales en bonos del gobierno en el mundo capitalista avanzado cayeron significativamente por debajo del promedio de los últimos 20 años. Este cambio influyó más en el ánimo que el temor de que el “contagio” asiático estuviera comenzando a afectar a los mercados financieros occidentales.

El “Nuevo Paradigma Económico” celebrado por iluminados apologistas del capitalismo en los Estados Unidos, estaba sostenido por bases muy débiles. Joel Geier y Ahmed Shawki puntualizaron que:

“Esta celebrada expansión económica, aunque larga, es débil, tanto en términos de crecimiento y productividad, como comparada con el boom de la segunda posguerra… Después de seis años de expansión la economía había crecido cerca de 31,5% en los ’60 (5,25% por año), a 24,2% en los ’80 (4,0% anual), y a 15,5% en los ’90 (2,6%). La expansión de los ’70 solamente duró cuatro años y medio, por lo que las comparaciones son difíciles. En esa expansión hubo un crecimiento de 15,5% en los primeros tres años, mientras que le tomó seis años a la expansión de los ’90 alcanzar similares resultados.”[33]

El PBI norteamericano creció cerca de 4% en 1997, pero es más fácil verlo como el “veranillo de San Martín” de la recuperación de los ’90 que como el nacimiento de una era de expansión ilimitada. Las afirmaciones de los apologistas acerca una revolución sin paralelo en la productividad americana tampoco resisten un examen exigente.[34] Pueden ser mejor entendidas como medio de justificar y sostener la continua alza de las acciones en la bolsa más que como una descripción de la realidad económica.

Este boom descansa, de hecho, en préstamos masivos a compañías y familias. El economista heterodoxo Wynne Godley puntualizó que el excedente financiero del sector privado americano –el exceso de ingreso sobre gastos- había caído desde un promedio de 1,1% del PBI en 1953 a un déficit récord de 3,3% en el primer trimestre de 1998. Este exceso de gastos sobre ingresos estaba siendo financiado por préstamos que crecían a una tasa insostenible:

“Como el déficit del sector privado está ahora en un nivel en el que se necesitan grandes inyecciones financieras para mantenerlo allí, difícilmente pueda seguir creciendo mucho más. Si este deficit sigue creciendo, la razón de deuda a ingreso, que está ya creciendo rápido, podría acelerarse hasta desaparecer de la vista. Esto significa que el motor que ha estado impulsando la economía americana a través de una ‘Goldilocks era’ –es decir, la expansión de los gastos privados financiados por créditos- no puede seguir haciéndolo. Parece más bien que está listo para salir de servicio.”[35]

En el momento en que este diagnóstico apareció, en julio de 1998, la preocupación acerca del curso futuro de la economía americana estaba creciendo. Greenspan previno que incrementaría la tasa de interés para evitar un renacimiento de la inflación, causada, probablemente, por la comparativamente baja tasa de desempleo –4,5% en junio. Los trabajadores podrían, en otras palabras, utilizar su creciente poder de negociación, provisto por tensos mercados de trabajo, para elevar los salarios. Mientras tanto, la economía americana estaba mostrando signos claros de ralentizarse a medida que los inventarios de las compañías de bienes terminados se incrementaban agudamente.

La lógica del pánico financiero: La mayor economía del mundo estaba, entonces, enfrentando dificultades aún antes de la crisis de agosto. ¿Cuál sería su impacto en esta tendencia en América del Norte y Europa Occidental? Economistas y brokers se refirieron al peligro de “contagio”, como si el creciente pánico fuera una enfermedad siniestra e incomprensible. De hecho, la crisis en expansión fue promovida por las mismas características de los mercados financieros –su capacidad para mover capital muy rápidamente a través de las fronteras nacionales, y la variedad de caminos que ofrecen para la especulación- que han sido celebradas por los impulsores de la globalización a lo largo de toda la década anterior.

Las crisis financieras tienen una tendencia a alimentarse a sí mismas. Will Hutton describe la dinámica de este proceso:

“Se produce cuando las corrientes de crédito y capital dentro y entre países son socavadas por la incapacidad de los bancos para continuar sosteniéndolas, porque sus balances se vuelven tan débiles que las caídas se transforman en derrumbes. Se crea un círculo vicioso en el que la combinación de las pérdidas reales y la confianza colapsante obliga a los financistas a recortar sus disponibilidades de crédito e inversión, lo que a su turno significa que la producción, el empleo y la demanda, caen, lo que a su vez genera mayores pérdidas financieras.”[36]

El proceso es el reverso del que generó el boom financiero al comienzo. Charles Kindleberger argumenta que una manía especulativa se caracteriza por lo que los economistas clásicos llamaban “comercio excesivo”:

“puede comprender la especulación pura sobre un alza de precios, el avalúo excesivo de las ganancias potenciales o un exceso de “manipulaciones”. Naturalmente, la especulación pura involucra la compra con fines de reventa más que de uso (artículos de consumo) o de renta (valores financieros). El avalúo excesivo de las ganancias nace de la euforia, [y] afecta a las firmas comprometidas en los procesos de producción y distribución … El “manipuleo” excesivo se debe a que las necesidades de dinero efectivo son escasas en comparación con el precio vigente para determinados bienes o valores financieros y con sus posibles oscilaciones.”[37]

El comercio marginal es un ejemplo clásico de manipulación excesiva (o apalancamiento, como es llamado a menudo). Los inversores compran acciones (u otras inversiones financieras) por la vía de avanzar sólo una fracción del precio de venta y tomar prestado el resto de un banco o un broker, con las acciones mismas como garantía. El especulador espera que el precio de las acciones suba lo suficiente como para que cuando llege el tiempo de pagar ella o él puedan obtener una ganancia. Es una estrategia perfecta para los que especulan con precios que continúan creciendo, desde que sólo han puesto un monto de dinero relativamente pequeño en circulación. Pero, ¿qué sucede si el precio cae debajo de lo que costó la compra? Entonces el banco o el broker demanda dinero para compensar la garantía sobre el crédito. Si los precios de las acciones están cayendo, comienza un círculo vicioso en el cual estas demandas fuerzan a los inversores a vender todo a fin de encontrar dinero, provocando una mayor caída de los precios, y generando a su vez más demandas, y así sucesivamente. Este proceso fue central al crac de Wall Street de octubre de 1929.[38]

Algunos expertos piensan que esto puede estar pasando otra vez. Ignorando la historia de los cracs financieros pasados, la actividades especulativas en curso tienen un muy alto grado de manipuleo. Los fondos especulativos globales juegan un rol crucial aquí. Estos se han desarrollado a lo largo de la última década y operan sin ninguna regulación de algún gobierno nacional. Hacen sus ganancias especulando con las formas en que las diferencias entre los precios de varias inversiones financieras pueden cambiar con el tiempo. Se calcula que los fondos de especulación tienen cerca de 400 mil millones, y a menudo toman prestado cinco o seis veces este monto –a veces, como veremos más abajo, mucho, mucho más.[39] David Zervos, de Greenwich NatWest, estima que hay cerca de 60 billones de dólares de inversiones financieras envueltas en operaciones marginales y similares tipos de apalancamiento. Si, como es muy plausible, el valor de estas inversiones cayeran por debajo de 1,5 billones de dólares, los bancos podrían comenzar a hacer demandas sobre garantías. “Si hubiera un problema en una o más partes para enfrentar las demandas, la venta resultante de garantías y las liquidaciones de posiciones podrían fácilmente ampliarse más e inducir aún más amplias y mayores demandas, y un completo colapso en el mercado de crédito.”[40]

Una insinuación de peligro potencial llegó a fines de septiembre cuando el Departamento de la Reserva Federal coordinó el rescate del Long Term Capital Management, uno de los más grandes fondos especulativos de los Estados Unidos, de 3.500 millones de dólares, por un consorcio de los 15 mayores bancos de inversiones americanos y europeos. El LTCM había hecho muchas saludables ganancias para sus inversores por medio de modelos matemáticos altamente elaborados, para guiar sus apuestas sobre las variaciones entre los precios de diferentes bonos. Su jefe, John Meriwether, era una legendaria figura de Wall Street desde la época en que encabezaba las operaciones de venta de bonos de Salomon Brothers’ durante el boom reaganiano de los ’80. Su staff incluyó dos premios Nobel de economía y un ex vice jefe de la Fed., David Mullins. Los éxitos impulsaron niveles de manipuleo muy elevados –el capital del LTCM de 4.800 millones de dólares soportaba, en el punto más alto, una increíble exposición de mercado de 900 mil millones de dólares.[41]

Fue entonces que llegó la crisis de agosto. La huida a la calidad provocó que las diferencias entre los precios de los bonos se ensancharan espectacularmente cuando los inversores volaron hacia la seguridad de los bonos de los Estados Unidos y Alemania. LTCM empezó a tener grandes pérdidas que fueron exacerbadas por una serie de demandas sobre garantías. Su capital se estaba diluyendo rápidamente. Cuando Barings enfrentó una crisis similar en febrero de 1995, gracias al catastrófico manejo de derivados de Nick Leeson, se lo dejó morder el polvo. Pero esta vez el problema era mucho más grave. “Muchos de los bancos se dieron cuenta de que si nosotros íbamos hacia un completo repliegue forzado de nuestras posiciones en derivados, ellos podían caer con nosotros,” dijo una fuente del fondo especulativo.[42]

Esto mostró que había todo tipo de relaciones íntimas entre el LTCM y sus rescatadores. David Mullins había investigado, mientras trabajaba en la Fed, un escándalo de falsificación de bonos que provocaron la renuncia de Meriwether a Salomon en 1991. Siguió siendo amigo de Greenspan, que dirigió el rescate. David Kosminsky, presidente de Merrill Lynch, uno de los bancos que auxilió al LTCM, había invertido en el fondo. También lo habían hecho el Banco de Italia y el UBS, el más importante banco de Europa, cuyos presidentes se vieron forzados a renunciar ante la pérdida de 413 millones de libras. Este affair sacó a la luz lo que un periodista financiero, John Plender, llamó “el capitalismo cómplice occidental”.[43]

¿Hacia el armageddón financiero?: Más importante que la corrupción y la incompetencia que reveló, el colapso del LTCM sugirió que los mercados financieros estaban siendo atrapados en una espiral vicioso descendente. La culminación del tipo de crisis financiera que estamos experimentando es una crisis crediticia. Durante un boom especulativo es fácil conseguir toda suerte de créditos. Cuando el pánico aparece, sin embargo, los inversores corren en búsqueda de seguridad a las formas más confiables de moneda –oro en el pasado, ahora divisas y bonos gubernamentales de las economías más fuertes. En el clímax de este proceso, se niegan a arriesgar su dinero en cualquier forma de inversión y buscan caja como último refugio. Otras inversiones son vendidas desesperadamente para obtener caja, aún si esto impulsa la caída de precios.

Este proceso puede acelerarse cuando la política gubernamental es orientada por la ortodoxia del laissez faire, que descansa en un mercado no regulado para restaurar el equilibrio. Fue así que Andrew Mellon, secretario del Tesoro americano durante el comienzo de la Gran Depresión a fines de los ’20, declaró que la solución a la crisis era “liquidar al trabajo, liquidar stocks, liquidar a los granjeros, liquidar bienes raíces”.[44] Tal como lo parece, como Keynes lo puntualizó por la misma época, este remedio sólo empeora las cosas. La caída de los precios y el ascenso del desempleo causados por la venta forzada de activos reduce el ingreso, tanto de los trabajadores como de los capitalistas, y de este modo achica la demanda de bienes y servicios. Las bancarrotas resultantes y la parálisis de la producción agregan un nuevo giro a la espiral descendente.

Mucho antes de Keynes, Marx había subrayado la lógica irracional de este proceso, en el cual la moneda es preferida a las mercancías cuyo valor corporizan:

“En épocas de crisis, y en que el crédito se reduce o desaparece en absoluto, el dinero se enfrenta de pronto de un modo absoluto a las mercancías como medio único de pago y como la verdadera existencia del valor. De aquí la depreciación general de las mercancías, la dificultad, más aún, la imposibilidad de convertirlas en dinero, es decir, en su propia forma puramente fantástica. Y, en segundo lugar, el dinero-crédito mismo sólo es dinero en la medida en que representa absolutamente al dinero real por el importe de su valor nominal… De aquí las medidas coactivas, el alza del tipo de interés, etc., para asegurar, las condiciones de esta convertibilidad…. Una desvalorización del dinero-crédito … haría estremecerse todas las relaciones existentes. Se sacrifica, por tanto, el valor de las mercancías para asegurar la existencia fantástica y sustantiva de este valor en dinero. Como valor-dinero sólo se asegura de un modo general mientras se asegura el dinero. Para asegurar un par de millones de dinero, hay que sacrificar, por tanto, muchos millones de mercancías. Esto es inevitable en la producción capitalista y constituye una de sus bellezas… Mientras el carácter social del trabajo aparezca como la existencia en dinero de la mercancía y, por tanto, como un objeto situado al margen de la verdadera producción, serán inevitables las crisis de dinero, como crisis independientes o como agudización de las crisis reales.”[45]

Precisamente este tipo de proceso está ahora en marcha en los mercados financieros occidentales. La caída de los precios de acciones y bonos fue desgarrando a pedazos el valor de las inversiones: la Reserva Federal estima que la pérdida neta de riqueza en los activos en las finanzas norteamericanas entre julio y octubre de 1998 alcanzaron a 1,5 billones de dólares.[46] De manera creciente los inversores esquivaron las acciones y bonos de aún las mayores corporaciones privadas. Los precios de las acciones de muchos de los mayores bancos comerciales y de inversiones, vistos como las mayores víctimas de la crisis financiera, se quebraron entre mediados de agosto y comienzos de octubre, mientras sus calificaciones crediticias eran recortadas. El Financial Times reportó que:

“La “huida a la calidad”, en otras palabras, se está transformando en una huida desde la calidad, y hacia refugios de calificación AAA –los bonos el Tesoro americano y los del gobierno alemán … Hablando claramente, la liquidez –la facilidad con la cual un inversor puede comprar o vender un security- se ha secado en todos lados excepto en el mercado más seguro de los bonos gubernamentales… “Los inversores normalmente buscan un retorno para su capital”, dijo Avinash Persaud, jefe de investigación de divisas del JP Morgan. “Ahora lo que todos están haciendo es tratando de preservar su valor: retención de capital como opuesto a aumento de capital.”[47]

Un efecto de la crisis del crédito fue incrementar los pagos de interés que las compañías tienen que hacer sobre sus bonos para atraer inversores. El Financial Times comentó que “cuanto más dure esto lo más probable que suceda es que las compañías dejarán de pagar sus deudas y se volverán incapaces de refinanciarlas a través de los mercados de bonos. Mayores créditos impagos llevarán a mayor desempleo y a menor crecimiento”.[48] El mismo mecanismo está funcionando en los mercados de divisas. A comienzos de octubre, el dólar cayó rápidamente contra el yen. Las instituciones financieras japonesas, agobiadas con deudas incobrables y por lo tanto escasas de caja, vendieron dólares en gran cantidad. También lo hicieron los fondos de especulación. Antes de la crisis de agosto, habían sacado ventaja de la debilidad del yen y del bajo nivel de las tasas de interés japonesas para tomar crédito barato en Japón y usar la moneda para invertir en aparentemente más beneficiosos activos en otros lados –por ejemplo, los bonos del gobierno ruso. Este negocio montado sobre el yen se volvió contra los fondos de especulación cuando sus pérdidas los forzaron a vender dólares y comprar yenes para cancelar sus deudas. El temor de que esto causara más colapsos al estilo del de el LTCM impulsó a los inversores a recuperar su dinero, reduciendo aún más la liquidez. Aún los bonos del gobierno americano fueron abandonados cuando los inversores vieron como último refugio seguro el tener su dinero en mano.

¿Guerra comercial? La volatilidad de las divisas es, en cualquier caso, otro factor desestabilizante más. Las divisas de la mayoría de los países de Asia Oriental cayeron masivamente contra otras divisas durante el crac financiero de la segunda mitad de 1997. Como resultado, sus exportaciones se han vuelto más competitivas. Más aún, las firmas asiáticas y los gobiernos tienen un incentivo poderoso para exportar, restaurar la rentabilidad y pagar los créditos externos. Cerca de un tercio del comercio exterior norteamericano y el 10% del europeo es con Japón y el resto de Asia Oriental. Las firmas europeas y americanas están teniendo que competir con exportaciones más baratas desde Asia al mismo tiempo que la economía regional –y por lo tanto, su demanda de importaciones- está contrayéndose.[49] El Instituto de Economía Internacional estima que la crisis asiática reducirá las exportaciones netas de Europa occidental en cerca de 55 mil millones de dólares por año y las norteamericanas en cerca de 43 mil millones.[50]

El enorme déficits de la balanza de pagos de los Estados Unidos durante los ’80 y comienzos de los ’90 fue la causa de los conflictos comerciales más importantes entre los tres bloques comerciales capitalistas dominantes –los Estados Unidos, Japón y Europa occidental. Tensiones similares están ya comenzando a desarrollarse. La industria americana del acero acusó de dumping a su contraparte japonesa después de que las exportaciones del acero japonés a los Estados Unidos alcanzó, en agosto de 1998, 3,6 veces su nivel de un año antes. Los fabricantes de acero japonés, enfrentados con una economía doméstica deprimida y con el colapso de sus mercados asiáticos principales, han redirigido sus exportaciones hacia Estados Unidos y Taiwán.[51] Los productores europeos de acero están también haciendo lobby en Bruselas, buscando medidas anti-dumping contra los importadores asiáticos. Mientras tanto, el ascenso de las divisas europeas continentales (y rápidamente del euro) contra el dólar podría acelerar la depresión económica en desarrollo en toda la Unión Europea. Desde 1995, Europa continental se ha beneficiado de la fuerza del dólar y la consecuente baratura de sus exportaciones, pero si la caída de la divisa norteamericana es sostenida, esta ventaja competitiva desaparecerá.

La tasa de ganancia

Crisis financiera y capital productivo: La forma más visible de la crisis es, por lejos, el pánico financiero en expansión. Frente a el, Alan Greenspan, a quien los grandes capitalistas le adjudican poderes mágicos, se confesó perplejo. Dijo a una conferencia de economistas que nunca había visto nada como los eventos producidos en los mercados financieros desde agosto. Pero negó que el mercado fuera el problema: “Un gran giro hacia la protección mediante la liquidez no es realmente un fenómeno de mercado. Es una reacción de temor sicológicamente inducida.”[52]

En efecto, como ya lo hemos visto, los desarrollos producidos en los últimos meses se ajustaron a un patrón de características muy familiares propio de las crisis financieras del capitalismo. Hay ahora un coro creciente de críticas contra la ortodoxia libremercadista dominante, centralmente desde un punto de vista keynesiano o socialdemócrata, que no rechaza el capitalismo como tal sino que argumenta que los mercados necesitan ser regulados. Tales críticas generalmente remarcan la inherente inestabilidad de los mercados financieros. Es así como George Soros (que algo sabe sobre los mercados financieros) escribió después del crac financiero asiático:

“El sector privado está mal preparado como para distribuir el crédito internacional. Provee al mismo tiempo muy poco o demasiado. No tiene la información con la cual formarse un juicio equilibrado. Más aún, no tiene injerencia en el mantenimiento del equilibrio macroeconómico en los países deudores. Sus objetivos son maximizar las ganancias y minimizar los riesgos. Esto lo hace moverse como manada en ambas direcciones. El exceso siempre comienza con la sobreexpansión, y la corrección está siempre asociada con el dolor. Pero con la intervención del FMI y otros prestamistas oficiales, el dolor es sentido más por los deudores que por los acreedores. Esta es la causa de que la sobrexpansión ocurra tan a menudo después de cada crisis. Las sucesivas crisis se han vuelto, sin embargo, más difíciles de manejar.”[53]

Este análisis es importante porque subraya que la crisis asiática no es el producto de un “capitalismo cómplice” local. Altamente móviles inversiones especulativas desde los países avanzados primero alcanzaron las economías de los Tigres y luego las dejaron caer. El diagnóstico de Soros recuerda el famoso análisis de Keynes de la irracionalidad de los mercados financieros: “Los especuladores pueden no hacer daño cuando sólo son burbujas en una corriente firme de espíritu de empresa; pero la situación es seria cuando la empresa se convierte en burbuja dentro de una vorágine de especulación. Cuando el desarrollo del capital en un país se convierte en subproducto de las actividades propias de un casino, es probable que aquél se realice mal.”[54]

Los economistas socialdemócratas como Will Hutton de The Observer y Larry Elliott de The Guardian han revivido en los últimos años la crítica keynesiana a los mercados financieros.[55] La otra cara de esta crítica es, sin embargo, el argumento que, sostiene que si los excesos de la especulación son controlados y el mercado es adecuadamente regulado, el capitalismo puede evitar las caídas importantes. Por comparación con la ofrecida por la tradición marxista, esta es una teoría de la crisis relativamente superficial, que falla en localizar las fuentes del ciclo de boom y estancamiento en la dinámica del modo capitalista de producción en sí mismo.[56]

Es así que Marx distingue entre capital productivo y capital-dinero. El primero es invertido en el empleo de asalariados que producen mercancías y, en el proceso, les es extraída la plusvalía. Los capitalistas en dinero –los banqueros, por ejemplo, y los accionistas- cumplen la función de adelantar el capital para la inversión productiva; su ganancia deriva en última instancia de una porción de plusvalía que es creada en otro lado, en el proceso de producción. Los varios tipos de valores negociados en los mercados financieros –acciones, bonos, derivados, y otros por el estilo- son, entonces, “capital ficticio”, desde que ellos constituyen, no inversiones reales en la producción de mercancías y extracción de plusvalía, sino más bien reclamos sobre esa plusvalía:

“Las acciones de las compañías ferroviarias, mineras, navales y de otras sociedades representan un verdadero capital, a saber: el capital invertido y que funciona en estas empresas o la suma de dinero desembolsado por los socios para que pueda ser invertido en ellas como capital… Pero este capital no existe por doble concepto, de una parte como valor-capital de los títulos de propiedad, de las acciones, y de otra parte como el capital realmente invertido o que ha de invertirse en aquellas empresas. Existe solamente bajo esta segunda forma y la acción no es otra cosa que un título de propiedad que da derecho a participar pro rata en la plusvalía que aquel capital produzca.”[57]

Los capitalistas productivos pueden usar los mercados financieros como un medio de asegurarse dinero para sus inversiones. Pero los valores creados en el proceso, como el capital-moneda en general, representan “una acumulación de derechos sobre el trabajo”.[58] Al mismo tiempo, sin embargo, estos valores toman una vida propia en los mercados financieros al volverse objetos de especulación. Remontándonos a los orígenes del capitalismo moderno, en el siglo XVII, los holandeses llamaron windhandel a la especulación financiera –comerciar en el viento.[59] Aún los tulipanes se volvieron objeto de mercadeo frenético durante la manía de 1636-37.[60] En los actuales mercados de derivados, activos tales como las opciones de comprar algún tipo de bien por un precio dado en algún punto del futuro son comerciados sobre la base de valores que son en última instancia derivados del precio de una mercancía o una tasa de intercambio.

Rudolf Hilferding ofreció el acercamiento marxista clásico al tema de la especulación:

“Las ganancias o pérdidas de la especulación sólo nacen, pues, de las diferencias de las correspondientes valoraciones de los títulos. No son beneficios, ni parte de la plusvalía, sino que sólo brotan de las oscilaciones de las valoraciones de la porción de plusvalía que va de la empresa a los propietarios de acciones … Son puras ganancias diferenciales. Mientras que la clase capitalista como tal se apropia, sin equivalente, de una parte del trabajo del proletariado y obtiene así sus beneficios, los especuladores no ganan más que unos de otros. La pérdida de uno es la ganancia del otro. Les affaires, c’est l’argent des autres.”[61]

Los especuladores, en otras palabras, hacen sus ganancias anticipando correctamente la dirección en la cual los precios de bienes específicos, o las diferencias entre ellos, cambiarán. En los tipos cotidianos de especulación, las pérdidas de aquellos que hacen mal sus apuestas provee a los especuladores exitosos de sus ganancias. Pero los movimientos de los mercados financieros están en ultima instancia regulados por los del capital productivo. Las ganancias de los especuladores pueden derivar de cambios en los precios de los valores financieros, pero estos precios, a su vez, dependen de expectativas acerca de las ganancias generadas en la producción. Cuando el desarrollo de las bolsas se adelanta demasiado al capital productivo, el crac es inevitable.

En octubre de 1997 el valor de los stocks norteamericanos era de 130% de lo que habría costado reemplazar los activos netos de las compañías. “Esto es más alto que en cualquier otro momento desde 1920, duplica su promedio de largo plazo y es cerca de tres veces más alto que una década atrás”, comentó el economista libremercadista Martin Wolf. Sugirió también que las bolsas se estaban apartando del camino de la economía real:

“Combinado con un crecimiento económico de alrededor del 3%, la recuperación en la participación de las ganancias en el PBI ha generado un crecimiento en las ganancias del 10% por año en términos reales desde 1992. Esta recuperación ha apuntalado el crecimiento de la bolsa. Sin embargo, si algo como esto continúa en los próximos cinco años, la participación de las ganancias en el PBI puede alcanzar niveles sin precedentes.”[62]

¿Hacia una crisis de rentabilidad? El comportamiento de las ganancias es, entonces, un determinante crítico del futuro curso de la crisis. La rentabilidad subyacente del capital, de acuerdo con esto, constituye la segunda dimensión de nuestro análisis. Marx señaló que la fuerza central que operaba detrás de las crisis capitalistas yacía en lo que llamó la tendencia decreciente de la tasa de ganancia. La competencia fuerza a los capitalistas a expandir sus inversiones en planta y equipo más rápido que los trabajadores que emplean. La composición orgánica del capital –la razón entre capital invertido en medios de producción y capital invertido en fuerza de trabajo- crece. Pero, desde que los obreros son los que crean la plusvalía que es la fuente de las ganancias, esto significa que las ganancias crecerán más lentamente que la inversión total. En otras palabras, la tasa de ganancia –el retorno de los capitalistas sobre el capital que adelantaron- cae. Cuando la tasa de ganancia cae lo suficientemente bajo como para inhibir a los capitalistas de hacer nuevas inversiones, la crisis económica es inevitable.[63]

Fue la pronunciada caída en la tasa de ganancia en todas las economías capitalistas importantes a fines de los ’60 y comienzos de los ’70 la que dio comienzo al prolongado período de inestabilidad y estancamiento actual. En su importante intento de aplicar la teoría marxista del valor a la economía americana de un modo teórico y empírico rigurosos, Anwar Shaikh y Ahmet Tonak muestran que la composición de valor del capital fijo (una relación estrechamente conectada con la composición orgánica del capital) alcanzó cerca del 77% entre 1948 y 1980, con el mayor ascenso hacia mitad de los ’70, y la tasa de ganancia cayendo cerca de un tercio. Como ellos dicen, “Esta es una prueba empíricamente poderosa de la teoría marxista de la tendencia decreciente de la tasa de ganancia.”[64]

Shin Gyoung-hee ha demostrado que una crisis de rentabilidad en la industria manufacturera de Corea del Sur subyace al crac financiero del año pasado.[65] ¿Qué sucede en los países capitalistas avanzados? Ha habido un cierto número de opiniones recientemente en el sentido de que la mayor economía del mundo, los Estados Unidos, ha finalmente restaurado la tasa de ganancia a niveles similares a los del boom de posguerra. El Financial Times señaló el verano pasado que “los márgenes de ganancias, elevados por la larga expansión económica y el estrecho control en los costos laborales han … alcanzado niveles vistos por última vez en los ‘60”.[66] Aún Robert Brenner, en un relevante intento de análisis marxista del boom capitalista de la posguerra parece acordar: “A pesar de la debilidad de la recuperación cíclica, la tasa de ganancia en el sector privado se ha incrementado firmemente en el curso de los ’90. Cerca de 1996 ha sobrepasado decisivamente, por primera vez, su nivel de 1973, alcanzando la marca de 1969 -20-25% debajo del pico máximo durante el boom. En 1997 podría elevarse aún más.”[67]

Estas afirmaciones no son apoyadas por un estudio de la tasa de ganancia en los Estados Unidos por el Departamento de Estadísticas Económicas, usando datos del Departamento de Comercio (ver gráfico).[68] Si comparamos las ganancias con el stock neto (plantas, equipamiento y depreciación neta de maquinaria) encontramos que la tasa de ganancia de 1996 era 9,83%, cerca de la misma que era en 1971 (9,41%), un verdadero mal año para la economía norteamericana según los estándares de prolongado boom. Joel Geier y Ahmed Shawki resumen los resultados finales del estudio:

“En los años del boom de posguerra, 1946-1968, las ganancias de las corporaciones en relación al stock neto de las corporaciones partió de un 11-15%, excepto para los dos años de recesión. En el ascenso de la crisis desde 1969-1973, la tasa de ganancia cayó desde un 13% a entre 8,8 y 11%. Desde 1973, la tasa de ganancia promedió 7,3% y fluctuó entre 4,7 y 9%. En 1996 alcanzó 9,4%, más alto que ningún otro año desde 1973. Aunque mejor que los años de la recuperación de los ’80, es muy similar a las tasas de ganancia de la recuperación de la primer crisis en 1976-78. Estas tasas no pueden ser comparadas con las del boom de posguerra; ni siquiera son tan buenas como las de los años de recesión de los ’40, ‘50 o ’60.”[69]

La performance en los Estados Unidos necesita ser colocada contra el trasfondo de una sostenida y brutal ofensiva de los empleadores desde la mitad de los ’70 –20 años de caída de los salarios reales, desregulación, achicamiento y elevación de las ganancias de las corporaciones y de los salarios de los ejecutivos. Brenner resume el precio que la clase obrera pagó para que las ganancias pudieran recuperarse de las profundidades en las que habían caído a comienzos de los ’80:

“Entre 1979 y 1990, la compensación real horaria en el sector privado de la economía creció a una tasa promedio anual de 0,1%. La tendencia en estos años fue mucho peor para los salarios reales horarios y los salarios netos (excluyendo beneficios), cayendo a un promedio de cerca del 1%. En ningún momento previo del siglo XX el crecimiento de los salarios reales había sido tan lento en cualquier parte durante tanto tiempo.”[70]

Pero a pesar de este incremento en la tasa de explotación del trabajo, la clase dominante norteamericana no ha sido todavía capaz de elevar la tasa de ganancia por encima de los niveles a los cuales había caído en las vísperas del primer gran derrumbe de la posguerra, en mitad de los ’70. Y es posible que vuelvan a caer desde aquí. Las ganancias de las corporaciones han estado cayendo desde el último trimestre de 1997. Están siendo comprimidas desde dos direcciones distintas. La competencia intensificada de las exportaciones baratas de Asia hará más difícil para los capitalistas norteamericanos elevar los precios. Mientras tanto, la baja tasa de desempleo durante toda una generación ha permitido a los trabajadores elevar los salarios reales, los que han subido desde 1996 a una tasa anual de 2,6%.[71]

Las mismas presiones están comenzando a hacer lo mismo en la Unión Europea. La ola de cierre de plantas en Gran Bretaña tanto por firmas locales como multinacionales refleja tanto el problema específico causado por la fuerza de la libra, que ha hecho relativamente caras las exportaciones británicas, como el impacto más general de la lucha competitiva para encontrar mercados. La economía británica está desfasada con el resto de Europa, la mayor parte de la cual ha comenzado a crecer fuertemente recién desde mediados de los ’90, mientras es visible que Gran Bretaña está acercándose rápidamente a la recesión. Pero la recaída global está comenzando a afectar a Europa continental a medida que las proyecciones de las ganancias de las empresas y las tasas de crecimiento se reducen.

La crisis de la política

Síntomas del fracaso: Hay entonces, poca duda de que el capitalismo mundial está acercándose hacia su cuarta mayor recesión desde comienzos de los ’70. ¿Cuán seria puede ser esta depresión? Algunos influyentes comentaristas económicos han comenzado a advertir sobre el peligro de una depresión de una escala similar a los ’30. Will Hutton declaró que “el riesgo de otra catástrofe económica mundial puede ser débil, pero está creciendo día a día”.[72] “Lo que está ahora en riesgo”, declaró, “es nada menos que la viabilidad del orden mundial comercial y financiero desarrollado en los últimos ’20 años”.[73] En la derecha del libre mercado, Martin Wolf, del Financial Times, adelantó una prognosis similar: “Lo que está ocurriendo en las economías de los “mercados emergentes” es un desastre… La cuestión es si puede volverse una catástrofe mundial. Las chances pueden ser pequeñas. No son, sin embargo, iguales a cero.”[74]

Un factor crítico en determinar el desarrollo de la crisis es la respuesta de los estados capitalistas más grandes. Durante el presente período de crisis que comienza a fines de los ’60, la intervención estatal no ha sido capaz de prevenir las recesiones o remover sus causas subyacentes, pero ha sido suficiente para evitar un derrumbe de la escala de los ’30. Por lo tanto, la tercera dimensión de la crisis que necesita ser considerada es la política gubernamental.

La reacción contra el libre mercado: En los últimos ’20 años la economía de libre mercado se ha vuelto una trinchera de indesafiable ortodoxia para las clases gobernantes occidentales. Sin embargo, aunque la vanguardia de la “Nueva derecha”, representada por Reagan y Thatcher ha sido expulsada del gobierno en la mayoría de los países, los ’90 han visto la emergencia de un “centro-izquierda” fuertemente comprometido con la economía thatcheriana. Es así como Bill Clinton aceptó la agenda de la derecha republicana de ajuste fiscal y “reforma” del estado de bienestar. Tony Blair y Gordon Brown han sido fieles pupilos de Clinton. Su primera y más significativa medida política fue dar al Banco de Inglaterra el control sobre las tasas de interés. Brown se comprometió a reducir el gasto público y abstenerse de la intervención económica en su Código de Estabilidad Fiscal.

La idea de la independencia de los bancos centrales se ha vuelto uno de los principios centrales del dogma monetarista. Es un intento por aislar al mercado de cualquier suerte de control político democrático y dejar a la economía en piloto automático. La Unión Económica y Monetaria Europea, debido a la efectivización del lanzamiento de la divisa única a comienzos de 1999, entregará el control de la política monetaria a un Banco Central Europeo (BCE) guiado por una particularmente rígida versión de monetarismo. El objetivo del BCE, como el del Banco de Inglaterra, es solamente alcanzar la estabilidad de precios, lo que le hará imposible jugar el rol tradicional de un banco central como “prestamista de última instancia”, inyectando dinero en el sistema financiero donde esté amenazado por un colapso completo.[75] Mientras tanto, los objetivos impuestos por el tratado de Maastricht (que los gobiernos participantes deben reducir sus déficit de presupuesto a no más de 3% del ingreso nacional) continuarán operando, bajo el Pacto de Crecimiento y Estabilidad de la Unión Europea, a lo largo de toda la euro-zona.[76]

Los gobiernos occidentales más importantes, entonces, enfrentan la crisis económica en marcha con el mismo tipo de política rígida de libre mercado que ayudó a empujar a la economía mundial a la Gran Depresión de los’30. Pero una poderosa reacción a estas políticas está comenzando a tener lugar. Es así como varios economistas libremercadistas, notablemente Jeffrey Sachs, arquitecto del desastroso programa de “terapia de shock” en Rusia y Europa oriental a comienzos de los ’90, atacó al FMI por las duras medidas deflacionarias que demandó a Corea del Sur y otros Tigres a cambio de prestarles suficiente dinero para mantenerse a flote (y pagar sus deudas a los acreedores occidentales). De acuerdo a Sachs:

“…el FMI ha decidido imponer una severa contracción macroeconómica en el auge del pánico del mercado que está ya desquiciando [sic] estas economías. Consideren el programa coreano … El Fondo argumenta que estas medidas monetarias draconianas tienen la función de “restaurar y sostener la calma en los mercados” y “demostrar la resolución del gobierno para enfrentar la crisis actual”. Es difícil ver cómo medidas monetarias recesivas restaurarán la calma. En efecto, el pánico se ha intensificado tanto desde la firma del acuerdo que los bancos coreanos podrían ahora estar al borde de una nueva cesación de pagos.”[77]

Enfrentados con el colapso económico, los gobiernos han sido forzados, en efecto, a violar el dogma del libre mercado. En octubre de 1997 el gobierno de Corea del Sur nacionalizó la automotriz Kía en bancarrota. Más serios todavía han sido los desafíos al movimiento libre del capital, uno de los más amados dogmas del FMI. Durante el vendaval financiero causado por la crisis de agosto de 1998, el primer ministro malayo Mahathir Mohamad impuso estrictos controles de intercambio y despidió a su diputado, Anwar Ibrahim. Como ministro de finanzas, Anwar había impuesto una severa contracción en la economía malaya. Mahathir ahora le dice a los bancos que presten libremente a las compañías industriales a fin de mantenerlas a flote. “El sistema de libre mercado ha fallado y lo hizo desastrosamente”, dijo. “La única forma en que podemos manejar la economía es aislarnos de los especuladores.”[78]

Aún más notable, en esa isla de capitalismo de libre mercado que es Hong Kong, la Autoridad Monetaria intervino vigorosamente en el mercado bursátil comprando 14 mil millones de dólares en acciones a fin de elevar los precios y proteger su divisa de ser forzada a abandonar su paridad con el dólar americano. El gobierno taiwanés anunció que estaba revisando sus planes para eliminar todos los controles de capital hacia fines del 2000. Shea Jia-dong, gobernador del Banco Central de Taiwán, dijo que “cuando nos impusimos ese objetivo, no había tal cosa como la crisis financiera asiática, pero a la luz de esta crisis estamos considerando si movernos o no hacia la completa liberalización del mercado de capitales”.[79]

Sobre Rusia, aún Lex, el columnista ultraortodoxo del Financial Times, admitió que “la única alternativa [al colapso del rublo] es atacar el control de cambios”.[80] El nombramiento de Yevgeny Primakov, un veterano de la era soviética, como primer ministro a mediados de septiembre representó un giro hacia una economía más regulada. En un temprano discurso ya había criticado al gobierno ruso por sacrificar el crecimiento económico a la estabilidad financiera demandada por el FMI y pidió un New Deal al estilo rooseveltiano.[81] “Una reacción anti-mercado ha comenzado”, anunció el Financial Times:

“Los que hacen las políticas y los economistas están crecientemente cuestionando si es o no apropiado imponer un modelo único de capitalismo anglo-sajón en países con muy diferentes estadios de desarrollo. El debate se focaliza en particular en si los países deben permitir a las inversiones de capital volar sin impedimentos a través de las fronteras, como lo sugiere el Fondo Monetario Internacional.”[82]

La parálisis política: El comentarista keynesiano William Keegan escribió recientemente que “es difícil medir la escala de la derrota sufrida por los creadores del consenso que domina la política económica de los años recientes”.[83] El cambio de actitud –aún el FMI mismo de mala gana concedió que el libre movimiento del capital podría tener consecuencias dañosas[84]– permitió decir a otro importante keynesiano, Larry Elliott, de The Guardian, que “el debate ahora es acerca de la forma que la intervención debiera tomar, más que si debe hacerse”.[85]

El G7 desarrolló iniciativas concretas para evitar el colapso financiero en el pasado reciente. Cuando México repudió su deuda externa en agosto de 1982, amenazando la supervivencia de los bancos americanos que habían prestado fuertemente en Latinoamérica, la Fed redujo las tasas de interes. Después del “Lunes Negro”, el crac de la bolsa de octubre de 1987, Greenspan condujo a los otros bancos centrales occidentales a una operación destinada a estabilizar la economía mundial por la vía de achicar las tasas de interés e inyectar dinero en el sistema financiero.[86] Cuando México experimentó otro crac financiero en 1994-1995, Clinton coordinó un programa de rescate masivo por el G7 y el FMI.

Los Estados Unidos intervinieron de hecho vigorosamente a comienzos de la crisis actual, después del crac financiero asiático. En el otoño de 1997, Washington bloqueó propuestas respaldadas por el gobierno japonés destinadas a crear un fondo asiático especial para coordinar el rescate de los Tigres. Para asegurar que fuera el FMI el que firmara los acuerdos con Tailandia, Corea del Sur e Indonesia, la administración Clinton aseguró que las condiciones impuestas requerirían “reformas” de mercado diseñadas para abrir más aún las economías asiáticas a las inversiones occidentales. Como el director general del FMI, Michel Camdessus, lo dijo, “Lo que estamos haciendo coincide con los propósitos básicos de la diplomacia americana en el mundo”.[87]

Cuando pareció que el acuerdo del FMI con Corea del Sur fracasaba justo antes de la navidad de 1997, el secretario del Tesoro americano, Robert Rubin, organizó un crédito de emergencia de 10 mil millones de dólares para Seúl a cambio de duras condiciones, especialmente “reformas” laborales que hacen más fácil para los empleadores despedir trabajadores y bajar salarios. Los bancos centrales realizaron encuentros con los jefes de los mayores bancos comerciales del G7 para persudirlos de comenzar a renovar créditos a Corea del Sur.[88] Sin embargo, enfrentados a la crisis en ascenso en el otoño de 1998, los líderes de las mayores economías capitalistas, no ofrecieron más que palabras. Ningún rescate fue montado para Rusia, mientras que las únicas medidas inmediatas que se tomaron fueron pequeñas rebajas en las tasas de interés en EEUU, Gran Bretaña y Canadá. Al final del encuentro anual del FMI y el Banco Mundial en Washington, el ministro de finanzas hindú, Yashwant Sinha, expresó su frustración: “El hecho bruto es que después de cinco días de intensa discusión y debate, no podemos explicar, todavía, por qué el contagio sigue expandiéndose. Ni parece que tengamos medidas claras, acordadas y efectivas para contener la crisis”.[89]

Esta patética respuesta reflejó, en primer lugar, un vacío de liderazgo político en el mundo burgués. Bill Clinton declaró que la economía mundial estaba enfrentando su más serio desafío en los últimos 50 años, y afirmó que “América puede y debe continuar actuando y liderando”.[90] Pero tenía su mente puesta en otras cosas, y, en su muy debilitada posición, fue incapaz de asegurar del Congreso un elemento clave para la política económica norteamericana como la renovación del mecanismo de “fast track” para negociar más pactos como el del NAFTA. Mientras tanto, Alemania estaba distraída en las elecciones federales y en la formación de un nuevo gobierno, y el régimen liberal-demócrata japonés lucía completamente paralizado frente al derrumbe del país.

El fracaso para actuar era, secundariamente, una consecuencia del hecho que los ciclos de las tres mayores economías occidentales estaban desincronizados. Las tasas de interés de Japón eran ya las más bajas en la historia del capitalismo. Después de estar estancada durante la mayor parte de la última década, la economía de Europa continental comenzó a crecer de nuevo a fines de los ’90. La Comisión Europea estimó que la euro-zona estaba creciendo al 3% anual en la primavera de 1998. Si bien esta recuperación no era lo suficientemente fuerte como para reducir el desempleo alemán a menos de 4 millones, fue suficiente como para preocupar al notoriamente conservador Bundesbank acerca del renacimiento de la inflación.

Sus directores amargamente recuerdan como la reacción al crac de 1987 ayudó a elevar la inflación en los EEUU, Japón y Gran Bretaña, y, por lo tanto, precipitó la recesión de comienzos de los ’90. Ellos también piensan que los países de la Unión Europea pagaron la parte del león del rescate mexicano de 1995, protegiendo de sufrir por sus errores a los especuladores norteamericanos que habían girado dinero hacia México. El Bundesbank está obsesionado con el “peligro moral” que crece cuando a los actores económicos se les permite escapar a las consecuencias de sus acciones. Mientras que, como ya hemos visto, algunos economistas libremercadistas han atacado al FMI por imponer políticas deflacionarias en el momento más álgido de la crisis, los miembros del banco central alemán creen que los planes de rescate del FMI han sido demasiado laxos, en particular por estimular a los especuladores a subestimar las inversiones riesgosas, confiando que serán rescatados si las cosas marchan mal. De acuerdo a Wolfgang Munchau:

“Hans Tietmeyer, presidente del Bundesbank, difícilmente pierde una oportunidad en estos días para alertar acerca del peligro moral y en pedir reformas económicas en los países afectados como una condición necesaria para cualquier solución… en una conferencia reciente en Frankfurt, organizada entre el Bundesbank y el FMI, funcionarios de primer nivel alemanes censuraron a los principales directores del FMI. Jürgen Stark, entonces funcionario senior del ministerio de finanzas alemán y ahora vice-presidente del Bundesbank, señaló que el rescate de México por el FMI después de la crisis de 1994 había contribuído directamente a la crisis actual… Yendo más allá, su razonamiento sugiere que el FMI no sólo fracasó en prevenir la crisis actual, sino que directamente la provocó al transmitir a los inversores una falsa sensación de seguridad… Es un hecho infortunado el que algunos sectores del establishment financiero alemán miren al FMI como una banda de terroristas económicos.”[91]

El BCE, que tomará el control de la política monetaria en la euro-zona el 1° de enero de 1999, probablemente va a seguir políticas conservadoras similares a fin de probar a los mercados financieros que es tan duro sobre la inflación como el Bundesbank. Wim Duisenberg, el presidente del BCE, habla displicentemente de la crisis como “exagerada”, y niega que haya alguna necesidad de acción. “Nos preocuparemos por la crisis cuando llegue, si lo hace”, dijo.[92] Esta complacencia tiene fuertes reminiscencias con la respuesta de los jefes de los bancos centrales en el inicio de la Gran Depresión de los ’30.

Pero, en tercer lugar, la parálisis política refleja la intratabilidad de la crisis. Muchos de los remedios discutidos son simplemente irrelevantes. La introducción de controles de capital se ha vuelto, como hemos visto, un remedio popular. El impuesto chileno a los flujos de capital de corto plazo es frecuentemente citado como modelo, por ejemplo, por el sociólogo Anthony Giddens, teórico de la “tercera vía” de Blair.[93] Ninguno parece notificarse que, desde el crac asiático, Chile, como otros “mercados emergentes”, ha estado sufriendo una enorme fuga de capitales. Como resultado, el banco central sido forzado a elevar de la noche a la mañana las tasas de interés en cerca del 100%, el peso chileno ha sido devaluado, y la economía está cayéndose rápidamente.[94]